|

|

Обговорення / Інтерв'ю / Iнтерв'ю

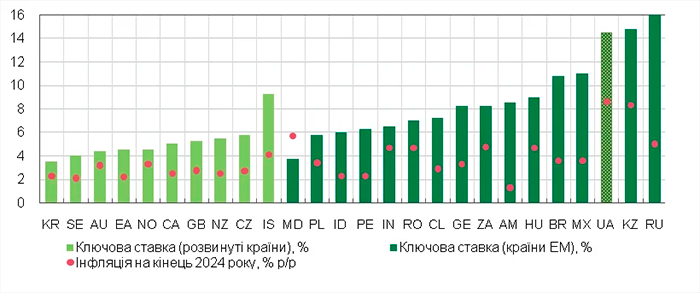

Річна інфляція в лютому склала біля 4%, а облікова ставка НБУ наразі 14,5%. Для багатьох країн така монетарна політика могла б виглядати надмірно жорсткою. Проте не для країни, яка має економічно вистояти в найбільшій війні з часів Другої світової. За нормального (відносно мирного) економічного життя в країні інфляція є найважливішим показником, на який дивляться центральні банки, коли визначають рівень ключової ставки. Наразі в багатьох країнах з інфляційним таргетуванням ключові ставки не так суттєво перевищують поточну інфляцію, як в Україні. Базуючись лише на цьому факті, окремі експерти критикують НБУ за надто жорстку монетарну політику та пропонують зрівняти облікову ставку з рівнем інфляції. Такий поверхневий аналіз та рекомендації є небезпечними і в мирний час, а під час повномасштабної війни й поготів. Їх реалізація може з високою ймовірністю занурити країну в глибоку монетарну кризу. По-перше, варто розуміти, що поточний низький рівень інфляції не є результатом виключно монетарної політики НБУ. Впливають також інші чинники, частина з яких можуть виявитися тимчасовими. Наприклад, ті ж сприятливі погодні умови, які забезпечили зростання пропозиції продуктів. По-друге, центральні банки цікавить не стільки поточна, скільки очікувана інфляція. На фактичну інфляцію вони вплинути вже не можуть, а от на майбутню – ще й як. І тут серед країн з ринками, що розвиваються (EM), Україна не є рекордсменом за величиною ключової ставки відносно інфляції.

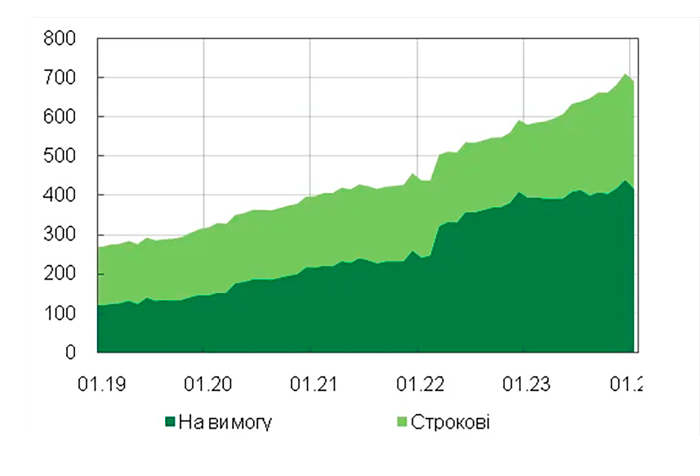

Але найголовніше – це те, що визначаючи розмір облікової ставки Національний банк має враховувати не лише майбутній рівень інфляції, а й кілька критичних особливостей. Факт 1. З початку повномасштабного вторгнення росії на валютному ринку України є структурний дефіцит валюти. Простіше кажучи, учасники валютного ринку більше купують валюти, ніж продають. Це прямий наслідок значного дефіциту державного бюджету, зумовленого потребами фінансування оборони та соціальної підтримки. Тобто в економіку через бюджетні видатки надходять кошти, які в значній мірі потрапляють на валютний ринок, зокрема як оплата за імпорт. Висновок з факту 1. Валютний ринок України під час війни не має можливості збалансуватися самостійно. Без втручання НБУ курсова динаміка перетворилася б на хронічну девальвацію. НБУ використовує міжнародні резерви для покриття цього структурного дефіциту. Тобто продає валюту з міжнародних резервів, щоб ситуація на валютному ринку не вийшла з-під контролю. Саме тому зараз діє режим керованої гнучкості обмінного курсу. З одного боку, курс гривні реагує на зміни в балансі в попиті і пропозиції валюти, а з іншого – НБУ згладжує будь-які сильні коливання за рахунок своїх інтервенцій. Це дає змогу досягати двох завдань: 1) помірних коливань обмінного курсу у відповідь на зміни в економіці, що убезпечує її від накопичення загрозливих дисбалансів, 2) утримання контрольованої ситуації на валютному ринку. Така ситуація суттєво відрізняється від плаваючого курсоутворення, коли курс визначають передусім ринкові сили. В умовах воєнного стану валютний курс сам по собі став інструментом впливу НБУ на інфляцію. Причому, достатньо сильним, враховуючи важливість імпорту для економіки та оборонного сектору України. Натомість облікова ставка виконує роль допоміжного інструменту. Вона має особливе призначення, пов'язане з фактами 2 та 3. Факт 2. Міжнародні резерви є обмеженими і вичерпними та водночас необхідними для обороноздатності. Економіка України є ринковою та відкритою. Для того, щоб вона нормально функціонувала, зокрема продовжувала експортувати, нам необхідно імпортувати певні товари і послуги. Якщо спрощено, то можливість експортувати зерно залежить від можливості імпорту засобів захисту рослин. Також Україні потрібно закуповувати імпортну зброю та компоненти для її виробництва. Для того, щоб мати можливість покривати ці потреби, в НБУ має бути можливість продавати валюту з міжнародних резервів. Наразі їх обсяг є достатньо високим, але не надлишковим. В умовах війни необхідна серйозна"подушка безпеки", адже фінансова допомога, з якої поповнюються міжнародні резерви, апріорі не є гарантовано ритмічною. Підтвердження цього ми отримали на початку цього року, коли виникла пауза в офіційному фінансуванні, і міжнародні резерви почали знижуватися. Крім того, підтримка належного обсягу міжнародних резервів є запобіжником поширення панічних настроїв. Коли вони стрімко вичерпуються – це стимул швидше купити або пізніше продати валюту. Це призводить до ще більшого зростання дефіциту валюти та швидшого вичерпання міжнародних резервів. Така ситуація, зокрема, виникла навесні – влітку 2022 року. Висновок з факту 2. Щоб контролювати попит на іноземну валюту й економити міжнародні резерви, необхідно, щоб національна валюта – гривня була цінною. Для цього й потрібна відносно висока облікова ставка НБУ. Разом з іншими інструментами вона стимулює банки конкурувати за вкладників і пропонувати привабливі ставки за депозитами. У цьому аспекті очікувана інфляція є дійсно важливою для визначення процентних ставок. Щоб бути привабливим, гривневий депозит має приносити вкладнику дохід, вищий за інфляційне знецінення коштів. Якщо така умова забезпечена, людина готова зберігати частину коштів на строкових депозитах замість того, щоб купувати валюту. Обсяг депозитів, що осіли в банківській системі, стійко збільшується. Неважко уявити стан економіки, якби всі ці гроші не зберігалися на строкових рахунках у банках, а пішли б на валютний ринок. Тим більше, що на хвилі паніки до них приєдналися б ще й інші гривневі кошти.

Отже, збереження відносно високої облікової ставки спрямоване на раціональну економію міжнародних резервів. У такий спосіб НБУ забезпечує привабливість заощаджень у гривні та довіру до національної валюти, а отже, повноцінне виконання нею функції грошей (засобу виміру цін, здійснення платежів та збереження заощаджень). Це завдання є важливим як під час війни, так і на етапі відновлення. Адже є численні приклади, коли країни в стані війни втрачали можливість використовувати власну валюту через її стрімке знецінення. Тобто гроші були в наявності, але через недовіру ними неможливо було користуватися. Факт 3. Валютні обмеження є дієвими для стабілізації економіки, але обтяжливими для неї та стримують відновлення. Як зазначалося, економіка України є ринковою та відкритою. Бізнесу необхідні можливості, які надає вільний рух капіталу. Саме тому ще до початку повномасштабного вторгнення НБУ досяг значного прогресу в напрямі пом'якшення валютних обмежень. Проте російська агресія змусила НБУ знову запроваджувати валютні обмеження, щоб не допустити втрати міжнародних резервів і, як наслідок, економічної стійкості країни. Водночас будь-які валютні обмеження можуть бути лише тимчасовим рішенням. З часом вони стають або неефективними, або контрпродуктивними. Наприклад, щоб залучити капітал в економіку, інвестори хочуть мати можливість на законних підставах його вивести. Проте, якщо валютні обмеження не дають їм змоги це зробити, то й діалогу про залучення інвестицій у країну не буде. Висновок з факту 3. Процес валютної лібералізації особливий тим, що на початкових етапах він може генерувати додатковий попит на валюту для виплат за інвестиціями. Водночас, коли інвестор упевнений, що це працює, і в нього є інтерес до активів країни, виникає приплив капіталу. Тобто в короткостроковій перспективі валютна лібералізація зумовлює додатковий попит на валюту і тиск на міжнародні резерви, водночас інвестиції починають зростати лише з часом. Відповідно для обмеження додаткового попиту на валюту на першому етапі валютної лібералізації гривня має бути привабливою. Отже, за інших рівних умов процес пом'якшення валютних обмежень вимагає й дещо вищих процентних ставок. Підсумок. Монетарна політика НБУ не є надмірно жорсткою. Вона залишається раціональною і має конкретну ціль – забезпечити контрольовану ситуацію на валютному ринку і, як результат, – помірну інфляцію цього року та її закріплення в межах цільового діапазону 5% ± 1 в.п. упродовж наступних років. Щойно НБУ бачить обґрунтовані підстави для пом'якшення монетарних умов, він намагається не зволікати. Ураховуючи суттєве зниження інфляції та поліпшення очікувань, НБУ упродовж останніх 9 місяців знизив облікову ставку вже на 10,5 в.п. – до 14,5%. Однак простір для зниження облікової ставки в умовах війни є суттєво обмеженим. Гривня має зберігати достатню привабливість, інакше вона перетече на валютний ринок і створить величезний тиск на міжнародні резерви. Тому рівень облікової ставки має враховувати не лише очікувану інфляцію, але й необхідність створення передумов для валютної лібералізації за одночасної підтримки контрольованої ситуації на валютному ринку.

«« Вернуться на первую страницу раздела |

|||||||||||||||||||||||||||||||||||

|

Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

|

||||||||||||||||||||||||||||||||||||