| Ассоциация Страховой бизнес (АСБ) |

Огляд ринку перестрахування Європи в 2025 році. Як зниження тарифів вплинуло на галузь |

Тарифи на перестрахування на європейському ринку почали знижуватись після кількох років стрімкого зростання. Водночас стандарти андеррайтингу залишаються жорсткими, і перестраховики діють з обережністю.

Дослідницька компанія Autonomous оприлюднила звіт про європейський ринок перестрахування після пролонгацій договорів перестрахування на 1 липня 2025 року. Форіншурер проаналізував звіт і виділив ключові моменти.

Ринок, як зазначає Autonomous, поводиться раціонально, незважаючи на зміну в динаміці ціноутворення.

З 2017 року тарифи на перестрахування майже подвоїлися, досягнувши піку у 2022 році. Наразі, коли перестраховики реінвестують отриманий прибуток, тиск на подальше підвищення ставок почав знижуватись.

Однак це коригування не призвело до послаблення перестрахового ринку. Умови залишаються сприятливими, а місткість доступною, хоча перестраховики з обережністю розширюють портфелі, не знижуючи стандартів. Пролонгації договорів у липні, що є однією з чотирьох ключових щорічних дат у перестрахуванні, виступають важливим індикатором ринкових настроїв.

За даними Autonomous, з часу січневих переглядів умови залишались стабільними, а зниження ставок відбувалося в контрольованій і послідовній манері.

Тарифи на страхування майна в Європі були стабільними, що відображає збільшену місткість і покращені умови покриття після сильного сезону пролонгацій. Страховики приділяли особливу увагу ключовим клієнтам, пропонуючи довгострокові контракти й водночас уважно ставлячись до ризикованих галузей, таких як харчова промисловість, переробка відходів, деревообробка та целюлозно-паперове виробництво.

Точні показники зміни тарифів важко зафіксувати через велику кількість факторів, що впливають на ціноутворення, однак Autonomous вважає 2023 рік піком поточного жорсткого ринку. Найм’якші умови спостерігалися у 2014–2015 роках.

Ринкова ситуація, на їхню думку, є нормальною фазою переходу: тарифи перестрахування знижуються, але фундаментальні основи залишаються міцними.

Пролонгації договорів щодо катастрофічних ризиків у Японії підтвердили позитивну динаміку, зафіксовану в США, із стабільними або злегка зниженими тарифами.

У Південній Кореї, Китаї та Індії також зросла конкуренція за катастрофічні ризики, хоча ситуація варіюється залежно від ринку.

Водночас певні ринки Азії та окремі продуктові лінії залишаються складними, і там посилюються умови, особливо щодо перестрахування на окремий ризик, промислових пожеж і регіонів, які постраждали від стихійних лих.

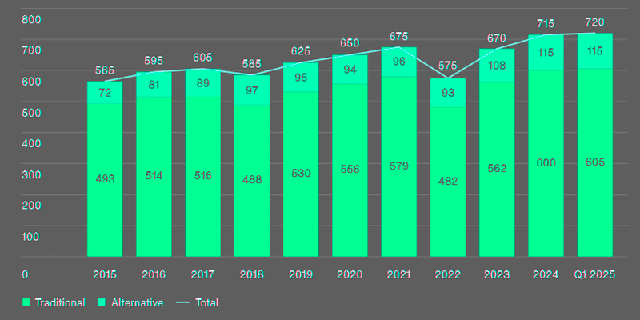

Глобальний капітал перестраховиків

Глобальний капітал перестрахування перевищив 720 млрд доларів у першому кварталі 2025 року, порівняно з 715 млрд наприкінці 2024-го. Альтернативний капітал залишився на рекордному рівні – 115 млрд доларів, що створило сприятливі умови як для реінвестування прибутку, так і для залучення нових гравців.

Додаткові програми, зокрема sidecar і катастрофічні облігації, дозволяють перестраховикам розширити перестрахову місткість. Зростання капіталу зумовлене прибутками, відновленням активів і новими інвестиціями в катастрофічні облігації.

Поточні умови на ринку перестрахування створюють можливості для адаптації страхових програм, коригування структур та управління волатильністю як у сегменті майна, так і у сфері відповідальності.

Європейські перестраховики продемонстрували покращення прибутковості: у 2023 та 2025 роках прибуток на власний капітал перевищив його вартість у три з чотирьох останніх років, згідно з даними Goldman Sachs.

Між 2017 та 2022 роками цей показник досягався лише двічі, а в 2017, 2018, 2020 та 2022 роках значно відставав. На це вплинули як масштабні збитки від ураганів (Ірма, Гарві, Марія у 2017 році, Іан у 2022), так і системні проблеми.

Хоча тарифи на перестрахування почали зростати з 2017 року, вони залишались нижчими за тенденції збитковості протягом кількох років.

Ураган Ян у 2022 році став переломним моментом: ставки зросли, одночасно з підвищенням процентних ставок і скороченням капіталу в галузі. Перестраховики відповіли, змінюючи точки приєднання та зменшуючи пропорційний бізнес, що дозволило знизити частоту збитків і покращити комбіновані коефіцієнти.

Премії при січневих переглядах зросли на 4,5%, головним чином через збільшення обсягів. Перестраховики показали стабільні результати завдяки обережному андеррайтингу та вибірковому підходу до ризиків.

Зараз ринок адаптується до нової реальності – щорічні катастрофічні збитки на рівні 150 млрд доларів – і до зміни структури розподілу ризиків між страховиками та перестраховиками.

Ціни на перестрахування залежать від багатьох чинників: історії збитків, надійності цедента, очікуваних майбутніх втрат. Простих висновків робити не варто, особливо стосовно ставок у США та ризиків стихійних лих, кажуть експерти.

Зростання премій у 2024 році відбулося більше за рахунок обсягів, ніж тарифів: зростання, особливо у сфері майна, підвищило попит на перестрахування. У сегменті стихійних лих тарифи дещо знизилися, тоді як ціни в цивільному страхуванні залишались стабільними або навіть зросли через побоювання щодо інфляції та оновлені моделі збитків.

Попри недавні лісові пожежі в Каліфорнії, які породили спекуляції про посилення ринку в США, Autonomous не виявила переконливих доказів цього.

Результати продовжують варіюватися залежно від географії, структури договорів і наявних рівнів тарифів. Договори на липень в основному стосуються ризиків у США, зокрема ураганів у Мексиканській затоці. Вони, як правило, укладаються на умовах excess-of-loss, хоча квотні угоди також залишаються поширеними.

Autonomous наголошує, що перестрахування £рунтується на довгострокових відносинах. Цеденти надають перевагу перестраховикам із надійною репутацією та здатністю працювати з комплексними ризиками.

Ті, хто підтримує клієнтів у різних лініях бізнесу, користуються більшим попитом, ніж вузькоспеціалізовані гравці.

Ринок залишається дисциплінованим: нових учасників майже немає, підхід до андеррайтингу залишається вибірковим. Це не криза, а період перебалансування, коли пріоритет надається довгостроковій життєздатності, а не короткостроковому зростанню.

Покупці перестрахування в червні та липні 2025 року мали сильніші позиції для переговорів, ніж у попередні роки. Ринок поступово зміщується в бік умов, вигідніших для покупців, на тлі рекордного обсягу капіталу та зростаючої інвестиційної зацікавленості.

| Джерело: | Форіншурер |

| URL статті: | https://forinsurer.com/news/25/07/31/45011 |

«« Вернуться на первую страницу раздела