| Ассоциация Страховой бизнес (АСБ) |

Не идешь вперед – значит двигаешься назад |

|

Влияние современных технологических вызовов на развитие моторного страхования.

Что больше всего сейчас волнует руководителей страховых компаний по всему миру?Ответ на этот вопрос одновременно и ожидаемый, и неожиданный.

Первое место традиционно занимают вопросы государственной регуляторной политики, которые всегда существенным образом влияют на отрасль (особенно на компании, работающие в обязательных видах страхования) и имеют свою специфику в каждой стране; а также общеэкономические риски.

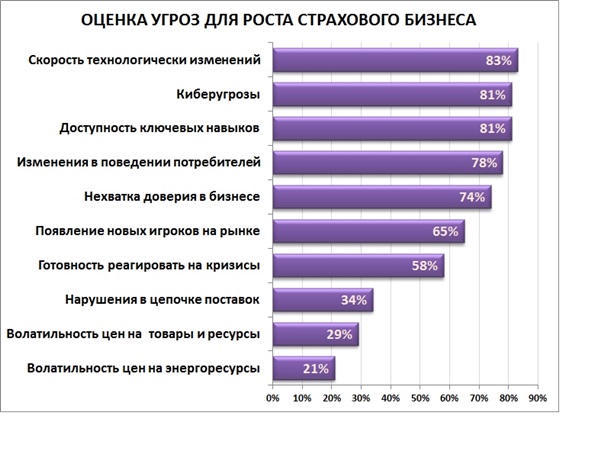

Однако среди тех рисков, которые ставят под угрозу возможности роста страховых бизнесов, около 80% топ-менеджеров страховых компаний назвали технологические изменения и связанные с ними изменений в поведении клиентов.(по данным опроса PwC Global CEO Survey, в котором участвовали 95 топ-менеджеров страховых компаний из 39 стран).

Этими "новыми игроками" рынка все чаще становятся не привычные всем страховые компании, а компании так называемого сектора InsurTex. Угроза усиливается благодаря пятикратному увеличению размера инвестиций в технические стартапы в страховании за последние три года. Общий объем таких инвестиций с 2010 года оставил более $3,4 млрд.

Страховщики активно ищут выход из ситуации: например, совсем недавно страховая группа АХА заявила о начале сотрудничества с лидером сферы e-commerce в мире – платформой AliBaba.

Диаграмма: Результаты опроса топ-менеджеров страхового рынка.

Указан % руководителей, ответивших, что их "беспокоят" или "крайне беспокоят" упомянутые в опросе факторы.

Диджитализация становится основным трендом и основным вызовом для страхового рынка, особенно для рынка моторного страхования. Страховые компании, работающие на рынке региона ЦВЕ (Центральная и Восточная Европа) уже заявляют о том, что диджитализация лежит в основе их бизнес-стратегии. Многие страховщики хотят быть более "цифровыми", так как это является ключом к их развитию в будущем. При этом страховщики честно отмечают, что существует разрыв между амбициями реализовывать больше цифровых и инновационных проектов и реальной ситуацией с ИТ-инфраструктурой отрасли и отдельных компаний. Не правда ли, это заметно перекликается с ситуацией на страховом рынке Украины?

Давайте посмотрим, в чем именно заключаются новые технологические, "диджитальные" вызовы и риски для рынка моторного страхования?

1. Ценообразование.

Многие компании в восточноевропейских странах, к уровню развития рынка моторного страхования которых близка Украина, переходят к моделям индивидуального ценообразования, зависящей от истории взаимоотношений компании с конкретным клиентом.

При этом рынку моторного страхования, как никакому другому, надо быть готовым к радикальным изменениям в модели ценообразования. Переход к дневной и часовой тарификации по страховым полисам – это только начало. Чтобы понять масштабы таких изменений, надо учитывать, что по оценкам специалистов, в развитых странах к 2035 году "ручное вождение" (с человеком за рулем) будет "объявлено вне закона" и разрешено только на отдельных участках дорог, а автономные транспортные средства будут составлять более четверти всех новых покупок автомобилей по всему миру. Соответственно кардинально измениться и сама парадигма ценообразования в моторном страховании.

2. Защита от мошенничества и удобство получения клиентом страховых выплат.

О влиянии современных IT-технологий на защиту от страховых мошенников, я подробно уже писал в блоге.

В этом вопросе крайне важно то, что существует связь между наличием современной интегрированной системы защиты от мошенничества и уровнем и скоростью страховых выплат. В странах Западной Европы, где гораздо больше распространены автоматизированные системы мониторинга и прогнозирования случаев мошенничества, выплаты пострадавшим в ДТП происходят гладко и быстро, в то время как в Восточной Европе сроки выплат зачастую существенно затягиваются в том числе и в результате различных проверок "вручную" – нет ли попытки мошенничества со стороны клиента.

Поэтому внедрение аналитические систем для предупреждения мошенничества выгодно всем – и страховщикам, и страхователям.

Набирающую сейчас популярность в Украине телематику европейские коллеги рассматривают в первую очередь как инструмент создания дополнительной ценности для клиентов, а не как способ уменьшения суммы страховых премий. Среди преимуществ телематики – уменьшения тяжести и частоты страховых случаев, также сокращение сроков выплат опять-таки из-за отсутствия необходимости проверять нет ли факта мошенничества.

Важно также отметить, что в страховом секторе (мы говорим о странах региона ЦВЕ) удовлетворенность клиента он-лайн опытом взаимодействия со страховщиком намного ниже по сравнению с другими отраслями. К сожалению, в Украине ситуации аналогичная – очень немногие из страховых компаний могут похвастаться безупречно работающими и удобными для клиента он-лайн решениями. Нашим страховщикам есть еще куда расти и развиваться.

3. Совершенствование бизнес-процессов и сокращение расходов страховщиков на ведение бизнеса.

Улучшение качества анализа тех огромных объемов данных, которые имеются в распоряжении страховщиков – существенный ресурс для лучшего понимания поведения клиентов, более обоснованного и быстрого процесса андеррайтинга. Масштабы задачи и возможности для оптимизации здесь огромны – страховщики рынка ЦВЕ отмечают, что например, у 30% страховых компаний есть проблемы с качеством внутренних данных, а у 50% страховщиков нет обмена данными с другими страховыми компаниями. Да, несмотря на все достижения в области диджитализации, многие клиенты, как в странах Европы, так и в Украине зачастую предпочитают личное общение и персональное внимание со стороны сотрудников страховой компании.

Надо отметить, что все эти тенденции в той или иной степени имеют место и на украинском рынке моторного страхования в целом, и ОСАГО в частности. Наша политическая и экономическая ситуация ограничивает возможности для развития и инвестиций в диджитал-проекты, но она не должна быть причиной бездействия.

МТСБУ и страховщики-члены Бюро проделывают огромную работу, чтобы украинский рынок ОСАГО не плелся в хвосте процесса диджитализации финансовой сферы.

Коротко перечислю реализуемые нами шаги в этой области:

1. Запуск проекта электронный полис.

Бюро уже информировало о том, что разработан и обнародован проект Положения об электронном полисе, который создает необходимую нормативную базу для его внедрения. Сейчас на повестке дня стоит задача интеграции подсистемы "электронный полис" и IT-систем страховых компаний.

На практике это означает в первую очередь, усовершенствование внутренних процедур страховых компаний, в том числе по внесению данных о заключенных договорах в Центральную базу данных МТСБУ (ЦБД). Сегодня только 38% договоров вносятся в ЦБД до начала срока их действия, а средний срок внесения информации в базу данных составляет 15 дней после их заключения. Такая ситуация неприемлема в свете внедрения электронного полиса. Также страховщикам необходимо приобрести, разработать или адаптировать собственные IT-системы в соответствии с требованиями процесса заключения "электронного полиса".

2. Интеграция ЦБД МТСБУ с базами МВД. Реализация этого проекта даст возможность использовать дорожной полиции данные ЦБД для проверки валидности и подлинности полиса.

3. И самое последнее, но не по важности – проекты, нацеленные на то, чтобы страхователям и пострадавшим в ДТП стало удобнее взаимодействовать с Бюро или получать регламентную выплату.

Полгода назад заработал личный виртуальный кабинет клиента, где "продвинутые" клиенты могут отслеживать ход дела по выплате и примерно половина получателей регламентных выплат пользуются опцией работы с личным кабинетом.

С нового года мы запустили "горячую" телефонную линию для тех автовладельцев, которые предпочитают традиционный голосовой способ общения, их в Украине еще немало. Буквально неделю назад также стало возможно позвонить на нее, назвать номер полиса или госномер авто, и таким образом проверить действительность полиса ОСАГО.

Кроме того, мы всегда готовы дать оперативный ответ или рекомендацию автовладельцам через Facebook- страницу Бюро.

Диджитализация – это не просто модный тренд и не самоцель, это способ сделать страхование более комфортным для клиентов, а страховщикам – достойно ответить на те бизнес-вызовы, которые ставит перед ними технический прогресс.

| Автор: | Владимир Шевченко |

| Джерело: | Корреспондент |

| URL статті: | http://blogs.korrespondent.net/blog/business/3825057/ |

«« Вернуться на первую страницу раздела