| Ассоциация Страховой бизнес (АСБ) |

Перспективи страхування майна та страхування від нещасних випадків у США |

|

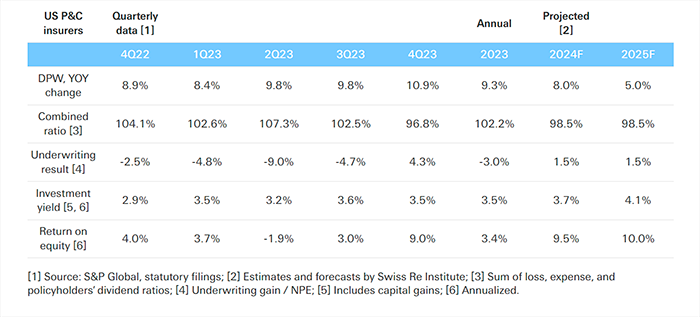

В американській індустрії страхування майна та комерційних ризиків з'явився імпульс. Значний приріст премій, зниження інфляції витрат на виплати та вища інвестиційна прибутковість сприяють покращенню результатів галузі після складного періоду. Ми очікуємо, що особисті види страхування сприятимуть збільшенню прибутку, а результати андеррайтингу в цьому сегменті вже почали скорочувати розрив з комерційними видами страхування. Ми також надаємо огляд інфляції в автострахуванні. На основі даних, отриманих з галузевих звітів, ми вважаємо, що березневий індекс споживчих цін переоцінює інфляцію в автострахуванні на 9 відсоткових пунктів (в.п.). Це призводить до переоцінки базового ІСЦ на 27 базисних пунктів (б.п.) та 34 б.п., відповідно. Ми прогнозуємо галузеву рентабельність власного капіталу (ROE) на рівні 9,5% у 2024 році та 10,0% у 2025 році, що близько до вартості капіталу в межах 10-11%. Ми прогнозуємо зростання премій на 8,0% та 5,0% у 2024 та 2025 роках відповідно.

Ми очікуємо підвищення галузевої рентабельності власного капіталу у 2024 році, оскільки маржа персональних ліній покращиться. Ми продовжуємо прогнозувати галузеву рентабельність власного капіталу на рівні 9,5% у 2024 році та 10,0% у 2025 році, що майже відповідає вартості капіталу та перевищує показник 3,4% у 2023 році.1 Незважаючи на невтішні результати 2023 року, галузь має імпульс до зростання. У 4 кварталі 23 року рентабельність власного капіталу становила 9,0%, а попередній аналіз прибутку за 1 квартал 24 року вказує на те, що 2024 рік має стати значно кращим. Результати андеррайтингу у 2023 році були обтяжені впливом стійкої інфляції та зростанням страхових збитків від сильних конвективних штормів, незважаючи на відносно сприятливий сезон ураганів. Збитки від промислового андеррайтингу у розмірі 23 млрд доларів США у 2023 році приблизно відповідали показнику 2022 року (збиток 22 млрд доларів США), тоді як інвестиційний дохід зріс на 16 млрд доларів США, що сприяло покращенню, але все ще незадовільному результату. Імпульс підтримується динамікою премій та виплат, а також вищими інвестиційними доходами. У 4кв23 чисті зароблені премії зросли на 12%, тоді як чисті виплати зросли лише на 2%. Ми очікуємо, що цей диференціал збережеться у 2024 році. Ми бачимо ризик того, що соціальна інфляція може негативно вплинути на галузеву рентабельність власного капіталу через послаблення сприятливого розвитку резервів. Вивільнення резервів у 2023 році сприяло лише 0,2 відсоткових пункти (в.п.) комбінованого коефіцієнту вигоди від зароблених премій за рік, що є найнижчим показником з 2005 року.

Таблиця 1: Перспективи розвитку сектору страхування життя та здоров'я в США

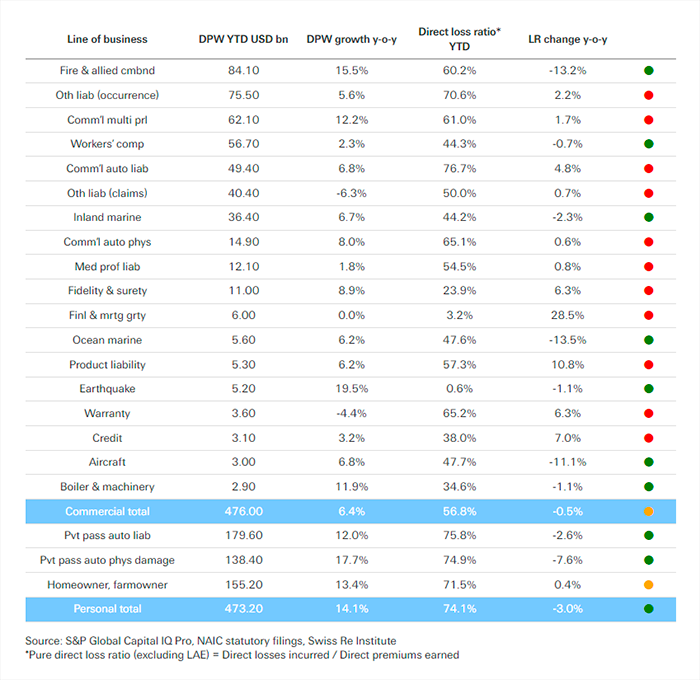

Ми продовжуємо очікувати, що комбінований коефіцієнт покращиться за рахунок автострахування. Ми прогнозуємо, що у 2024 та 2025 роках чистий комбінований коефіцієнт промисловості становитиме 98,5%, що значно краще порівняно з 102,2% у 2023 році. Покращення вже очевидне в статистичних даних: комбінований чистий комбінований коефіцієнт збитковості у 2023 році зріс на 0,5 в.п. з 102,7% у 2022 році, незважаючи на природні катаклізми, які збільшили коефіцієнт збитковості на 8,7 в.п. (порівняно з 7,3 в.п. у попередньому році).2 Ми також очікуємо, що рівень збитковості знизиться, оскільки середня інфляція ІСЦ в США знизиться до прогнозованих нами 2,7% у 2024 році і до 2,4% у 2025 році. Це створює передумови для покращення результатів андеррайтингу, оскільки зростання ставок випереджатиме витрати на відшкодування збитків. Особисте страхування буде ключовим позитивним фактором: у 2023 році коефіцієнт збитковості був на 17 в.п. вищим, ніж у комерційному страхуванні, але у другому півріччі розрив почав скорочуватися. Комерційні лінії стикаються з тиском на маржу після періоду відносно сприятливого досвіду андеррайтингу в календарному вимірі, але результати поки що залишаються сильними. Виплати компенсацій працівникам продовжують компенсувати несприятливий розвиток резервів у комерційному автострахуванні та страхуванні загальної відповідальності (див. графік 3).

Таблиця 2: Коефіцієнти приросту премій та збитковості за видами страхування, 2023 рік

У 2024 році знову зростатимуть персональні лінії; комерційні лінії будуть лідирувати в сегменті нерухомості. Ми прогнозуємо зростання прямих підписаних премій (DPW) на 8,0% у 2024 році та 5,0% у 2025 році після майже 10% річного приросту у 2021-2023 роках. У 2023 році премії з автокаско та страхування житла зросли більш ніж на 13%, що сприяло загальному зростанню галузі на 9,3% (див. Таблицю 1). Зростання тарифів на автоцивілку перевищувало 6% у кожному з 16 місяців до березня 2024 року.3 На противагу цьому, темпи зростання комерційних видів страхування сповільнюються через зниження темпів підвищення ставок. У 2023 році приріст становив 6% порівняно з майже 10% у 2022 році. Премії за страхуванням від вогню та суміжних ризиків зросли на 16%, а премії за страхуванням інших видів відповідальності залишилися приблизно на тому ж рівні. Зростання премій за договорами страхування від нещасних випадків було нівельоване скороченням премій за договорами страхування заявлених збитків (див. Таблицю 2).4 Ми прогнозуємо, що реальний ВВП США, який є індикатором ризиків, зросте на 2,2% у 2024 році та на 1,9% у 2025 році, при цьому ризики можуть зрости.

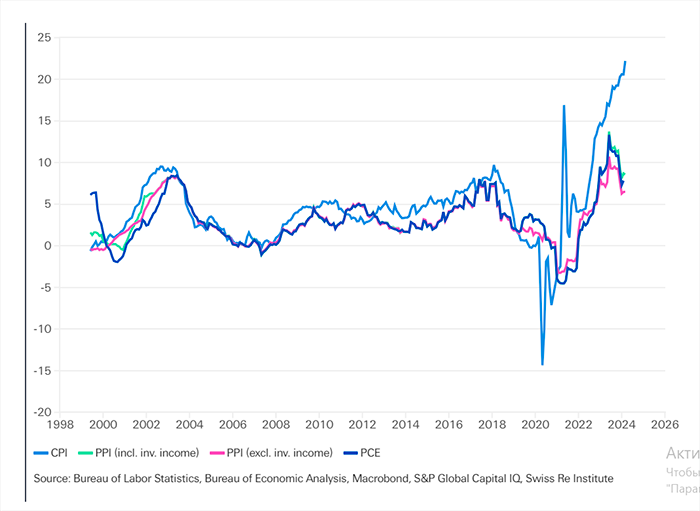

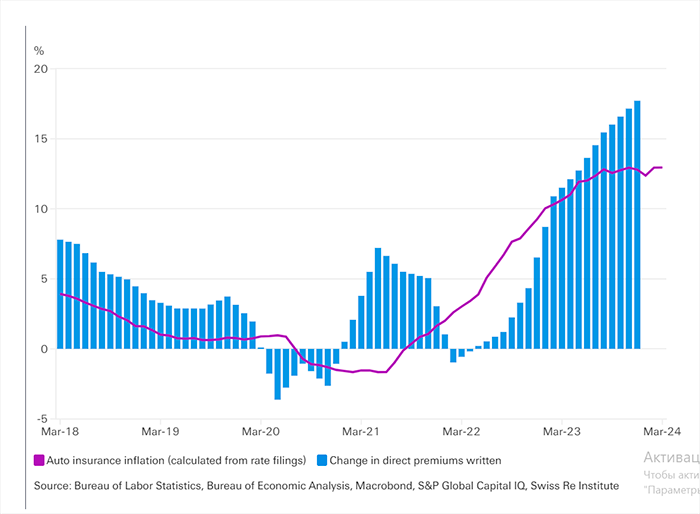

Розставимо всі крапки над "і" в ціноутворенні на автоцивілку: премії зростають швидко, але не настільки швидко. Показник ІСЦ автострахування, що згадується в заголовках – 22,2% у березні порівняно з березнем минулого року – ймовірно, перебільшує середнє зростання, яке фактично сплачують споживачі. Наша думка ґрунтується на трьох факторах. По-перше, ІСЦ автострахування набагато вищий за аналогічні показники інфляції особистого автострахування. Він більш ніж удвічі вищий за інші офіційні показники інфляції особистого автострахування, опубліковані BLS та BEA,5 які оцінюють інфляцію на рівні 6-9% у лютому-березні 2023 року. Це також вище, ніж розрахунок SRI, що базується на даних галузевих тарифів: 13% за 12 місяців до березня.6 По-друге, ІСЦ не враховує споживачів, які змінюють страховиків, оскільки він слідує за вибіркою полісів у часі.7 LexisNexis показує, що щорічне утримання полісів почало зменшуватися на початку 2022 року, приблизно в той час, коли ІСЦ почав розходитися з іншими показниками інфляції автострахування. По-третє, інфляція ІСЦ автострахування у річному вимірі вища, ніж зростання особистих автострахових премій. Це могло б означати зменшення ризиків від особистого автострахування. Ми не вважаємо, що це станеться після року, в якому реальний ВВП зріс на 2,5%, а продажі легкових автомобілів відновились до 15,5 млн. одиниць. Якщо ми візьмемо дані звітності за "фактичну" інфляцію в автострахуванні, то, за нашими оцінками, ІСЦ автострахування додав 27 в.п. до загального та 34 в.п. до базового ІСЦ в березні.

Рисунок 1: Ряд інфляції особистого автострахування (рік до року, відсоткова зміна)

Рисунок 2: Підписані прямі премії з автоцивілки (рік до року, зміна у відсотках)

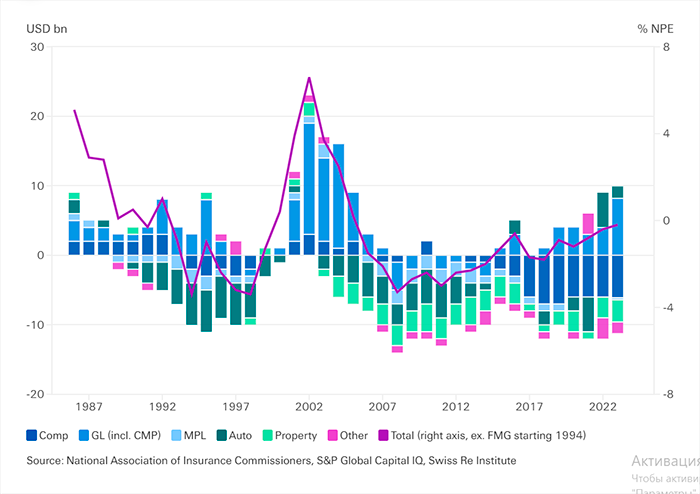

Швидше за все, сповільняться відповідно до дезінфляції, але резерви залишаються предметом занепокоєння для "довгих хвостів". Галузі з найбільшим зростанням премій – страхування майна та автоцивілки – ймовірно, отримають найбільшу вигоду від дезінфляції. Ми прогнозуємо уповільнення темпів зростання витрат на відшкодування у майновому страхуванні (без врахування інфляції), оскільки ціни на будівництво зростуть на 0,5% у 2024 році та 2,5% у 2025 році після зростання на 6,7% у 2023 році та 17,5% у 2022 році. Ми також очікуємо, що дезінфляція сприятиме підвищенню рентабельності приватних автомобілів. Згідно з березневими даними ІСЦ США, ціни на вживані автомобілі впали на 2,2%, а витрати на ремонт зросли на 11,6%. Відповідальність, навпаки, швидше за все, отримає найменшу вигоду від економічної дезінфляції, враховуючи характер страхових випадків. Крім того, менш сприятлива динаміка резервів (див. Рисунок 3) та соціальна інфляція непропорційно впливають на зобов'язання.

Рисунок 3: Приріст запасів нафтогазової промисловості за календарний рік, 1986-2023 рр.

Ми очікуємо, що інвестиційна дохідність зросте до 3,7% у 2024 році та 4,1% у 2025 році з 3,4% у 2023 році. Здебільшого зростання буде зумовлене регулярним інвестиційним доходом, який у 2023 році становив 65 млрд доларів США, що на 31% більше, ніж у 2022 році, завдяки вищій дохідності за всіма строками погашення. Ми очікуємо, що дохідність реінвестицій залишатиметься вищою за середню дохідність цінних паперів з погашенням. У 2025 році вищий реалізований приріст капіталу має стати додатковим попутним вітром для інвестиційних результатів. Наразі ми прогнозуємо, що верхня межа цільового діапазону облікової ставки ФРС знизиться в три етапи протягом 2024 року з 5,5% до 4,75%, а потім знизиться до 3,5% до кінця 2025 року. Це наш базовий сценарій, але ми бачимо потенціал для меншого зниження. Ми прогнозуємо дохідність 10-річних казначейських облігацій на кінець 2024 та 2025 років на рівні 4,2%, з ризиком підвищення.

| Джерело: | Swiss Re Institute |

| URL статті: | https://www.swissre.com/institute/research/sigma-research/Insurance-Monitoring/us-property-casualty-outlook-april-2024.html |

«« Вернуться на первую страницу раздела