| Ассоциация Страховой бизнес (АСБ) |

Пристрасть до приватних активів наражає страхування на нові ризики |

|

Альтернативні управляючі активами та американські страховики об'єдналися, щоб створити високоприбуткову версію пасивного страхування. Регулятори, керівники банків та інвестори попереджають, що цей швидко зростаючий альянс може стати джерелом наступної фінансової кризи. Чи мають вони рацію? Страховики мають багато запобіжників, які не дають їм зійти з рейок. Проблема виникає тоді, коли ринок швидко розвивається, а правила, які його стримують, не встигають.

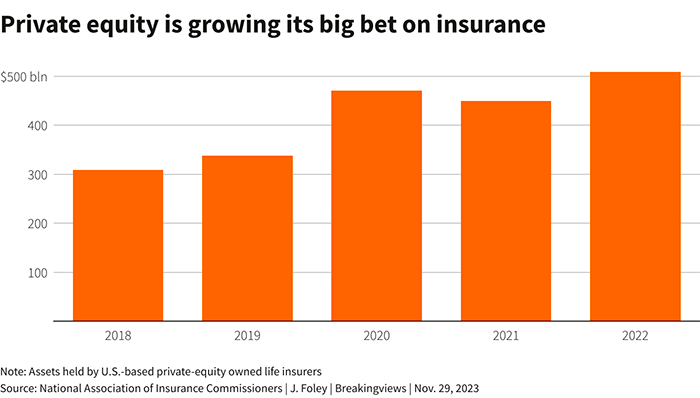

Apollo Global Management (APO.N) та KKR (KKR.N) є одними з фірм-покупців, які вклинилися в застиглий світ написання полісів, купуючи контроль над страховиками. KKR заявила в середу, що викупить частку в Global Atlantic, якою вона не володіє, за 2,7 мільярда доларів. Конкурент Blackstone (BX.N) нещодавно об'єднав свій кредитний підрозділ з підрозділом, який управляє інвестиціями від імені страховиків. Ця тенденція сприяла буму приватного кредитування, що є модним словом для позначення позик, які надаються не банками, а іншими компаніями.

Основна ідея полягає в тому, що страховики – і страховики життя зокрема – є логічними власниками фінансових активів, які важко продати поспіхом, але які приносять вищий дохід, ніж звичайні облігації. Галузь регулярно збирає премії, але часто не здійснює виплат страхувальникам роками або навіть десятиліттями. Тому страховики менш вразливі, ніж банки, до раптової втрати довіри.

Концепція не нова: Berkshire Hathaway (BRKa.N) Уоррена Баффета використовував свої страхові премії для фінансування всього – від залізниць до виробників ковбойських чобіт. Однак ця модель розширюється. За даними Національної асоціації страхових комісарів США (NAIC), за п'ять років, що закінчилися в червні 2023 року, інвестиції американських страховиків життя в альтернативні класи активів зросли на 65% до 334 мільярдів доларів, що в чотири рази перевищує темпи зростання їхніх вкладень в облігації.

Перспектива того, що страхові компанії купуватимуть ризиковані кредити або інвестиції у приватний капітал, викликає здивування. Страхування життя відоме тим, що воно зменшує ризики, а не займається спекулятивними витівками. Ставки на трофейні активи, такі як футбольні команди, як це зробила інвестиційна компанія 777 Partners з англійським футбольним клубом "Евертон", можуть залишити страховика з недостатньою кількістю коштів для виплат своїм страхувальникам. Конкуренти в штатах, де вона працює, фактично опиняться на гачку, щоб допомогти покрити дефіцит.

Що заважає страховику переступити межу? Відповідь – ескадрилья регуляторів, які диктують страховику розмір амортизаційного капіталу, який він повинен тримати напоготові, щоб компенсувати потенційні збитки у своєму портфелі – трохи схоже на роботу американських банківських наглядачів, таких як Федеральна резервна система та Федеральна корпорація страхування депозитів.

Але якщо банківське регулювання здається візантійським, то страхування дає йому фору. Страховики регулюються не на федеральному рівні, а на рівні штату, в якому вони проживають. Наприклад, за діяльністю дочірньої компанії Apollo – Athene – наглядають регулятори в Делавері, Нью-Йорку та Айові. Щоб забезпечити узгодженість, штати передають більшу частину роботи з бухгалтерського обліку та достатності капіталу на аутсорсинг NAIC, яка також перевіряє кожний штат на відповідність вимогам.

NAIC є найважливішим захисним бар'єром для страхувальників. Він присвоює коефіцієнт ризику кожному активу на балансі страховика, який інформує про те, скільки власного капіталу повинна мати компанія. Але окрім NAIC та державних регуляторів, клієнти також мимоволі покладаються на рейтингові агентства. Активи, які мають рейтинг Fitch, S&P Global або аналогічних агентств, автоматично потрапляють у відповідну категорію ризику.

Що станеться, якщо рейтингове агентство матиме занадто доброзичливий погляд? Це не теоретична проблема: НАІК роками попереджає про сліпе покладання на ці сторонні аналізи. З'явилися менші агентства, які зайняли нові та прибуткові ніші. Багато приватних кредитних активів, наприклад, покладаються на так звані приватні рейтинги, що базуються на конфіденційних даних. Кількість активів, оцінених таким чином, зросла приблизно вдвічі – до 5580 у період з 2019 по 2021 рік, а найактивнішими рейтинговими агентствами були невеликі компанії, такі як Kroll, Egan-Jones і DBRS Morningstar.

Банки та їхні інвестори вже засвоїли цей урок на власному досвіді після того, як неякісні рейтинги спричинили бум субстандартного іпотечного кредитування в США та ледь не обвалили світову фінансову систему. Страхові наглядові органи також усвідомлюють небезпеку. Наприклад, тепер вони вимагають додаткову інформацію для підтвердження рейтингів, що надаються приватними особами. NAIC запропонувала систему, яка б дозволила регуляторам оскаржувати рейтинг, який здається їм таким, що не відповідає дійсності. Але поки що залежність від рейтингів залишається.

Інший ризик полягає в тому, що хоча ринок страховиків, які купують альтернативні активи, швидко розвивається, правила, що регулюють капітал, змінюються повільніше. Однією з популярних новинок є "фідер рейтингових облігацій". Уявіть собі, що менеджер з управління альтернативними активами хоче створити фонд, який би тримав кредити та інші активи, і залучити до нього страховика як інвестора. Якби страховик купив акції напряму, регулятори розглядали б його інвестиції у фонд як власний капітал, який має стандартний, але непривабливий мультиплікатор капіталу в 30%.

Тому замість цього керуючий активами створює новий фонд, який, у свою чергу, вкладає гроші в кредитний фонд. Ця "годівниця" продає облігації страховикам, які таким чином отримують вигоду від нижчої плати за капітал, яку облігації несуть у порівнянні з акціонерним капіталом. В одному з прикладів минулого року NAIC припустила, що ця алхімія може вдвічі зменшити загальну плату за капітал на інвестиції страховика. Якщо рейтингове агентство, яке проштампувало облігації, не є достатньо скрупульозним, інвестиції стають подвійно вразливими.

Враховуючи приватний характер приватного кредитування, ззовні важко побачити, наскільки великими є ці ризики або де вони ховаються. Лазівки закриваються, але на це потрібен час. Крім того, навіть якщо частка активів зі страхування життя, які недооцінені або недокапіталізовані, є крихітною, менші страховики можуть нести більш концентрований ризик. Як показав крах кредитора технологічного сектору SVB Financial у березні, відносно скромний фінансовий провал може спричинити несподівано великі проблеми. Якщо один страховик позбудеться неліквідних активів, поспішаючи зібрати готівку, хвороба пошириться.

І хоча страхувальники не можуть вибити свої кошти зі страховика, як у випадку з банківськими депозитами, вони все ж можуть вимагати повернення своїх грошей. Штрафні санкції можуть перешкоджати вилученню коштів, але з часом вони зазвичай падають до нуля. Падіння SVB показало, як соціальні мережі можуть миттєво поширювати тривогу. Як і банківські вкладники, клієнти страхових компаній погано підготовлені до того, щоб відрізнити міцні компанії від слабких.

Великі страховики та фірми, що викуповують компанії, можуть насміхатися над цими ризиками. А такі компанії, як "Аполлон", напевно, достатньо великі і досвідчені, щоб обирати кращі інвестиції. Тим не менш, цього року банківські інвестори дізналися, що якщо регулятори відстають від графіка, то занадто маленька фірма, яку не можна ретельно перевірити, може виявитися занадто великою, щоб її не помітити. Страховики можуть виявити, що застосовується той самий принцип.

| Автор: | John Foley |

| Джерело: | Reuters Breakingview |

| URL статті: | https://www.reuters.com/breakingviews/private-asset-binge-exposes-insurance-new-risks-2023-11-30/ |

«« Вернуться на первую страницу раздела