|

|

Обговорення / Аналітика / Аналітика

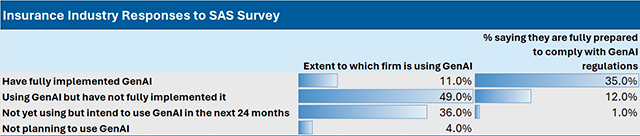

Лідери страхових організацій у сфері даних і технологій з ентузіазмом використовують GenAI для підвищення задоволеності клієнтів, зниження операційних витрат і поліпшення управління ризиками, але мало хто з них повністю готовий до дотримання нормативних вимог або моніторингу результатів ШІ. Більше чверті з них навіть використовують "синтетичні дані" для навчання ШІ-моделей, щоб подолати те, що компанія SAS, постачальник рішень для аналізу даних і ШІ, назвала "інформаційною посухою". Такими є деякі з результатів опитування понад 200 керівників відділів технологій, даних, цифрових технологій та аналітики страхових компаній, опубліковані SAS та Coleman Parks Research у звіті під назвою "Ваша подорож до майбутнього GenAI: Стратегічний шлях страховика до успіху". У звіті зібрані відповіді страхової галузі на запитання щодо планів впровадження, бюджетів, системи управління, дотримання нормативних вимог та проблем, які були отримані під час ширшого опитування 1 600 компаній, що працюють у таких галузях, як банківська справа, охорона здоров'я, медико-біологічні науки та урядові структури. Що стосується страхового сектору, то звіт показав, що 89% респондентів страхової галузі планують інвестувати в GenAI у 2025 році, а 92% мають спеціальний бюджет на GenAI в роботі. Проте лише 1 з 10, або 11%, страхових респондентів повідомили, що їхні організації повністю готові відповідати чинним та майбутнім вимогам GenAI. Цей середній показник значною мірою залежить від респондентів, які зазначили, що почали використовувати інструменти GenAI, але не впровадили їх у повному обсязі. Що становить 49% від 236 респондентів, лише 12% цієї групи впевнені, що їхні організації "повністю готові" до дотримання вимог GenAI. (Див. діаграму нижче) Шістдесят два відсотки цих користувачів GenAI відчувають себе принаймні "помірно підготовленими" до виконання вимог.

Джерело: Survey report published SAS and Coleman Parks Research Ltd

Серед тих, хто заявив, що їхні компанії повністю впровадили GenAI (близько 11%), лише близько третини (35%) впевнені, що вони "повністю готові" до дотримання вимог GenAI. Ще 15% компаній, які повністю впровадили інструменти GenAI, визнали, що вони лише "частково готові" до дотримання нормативних вимог. Етика та управлінняЗгідно зі звітом, респонденти зі страхової галузі, як і респонденти з інших галузей, занепокоєні питаннями конфіденційності та безпеки даних, які можуть виникнути при використанні GenAI – близько трьох чвертей опитаних назвали ці питання першочерговими, незалежно від того, чи належать вони до страхової галузі, чи ні. Але учасники страхової галузі відірвалися від загальної маси щодо третього питання, яке викликає занепокоєння, – етичних наслідків використання GenAI. Хоча 59% респондентів зі страхової галузі вказали на це занепокоєння, середній показник по галузі був нижчим і становив 52%. Проте, незважаючи на глибоке занепокоєння страховиків з приводу етики, "їхні плани щодо управління та моніторингу – зусилля, які включають створення, впровадження та підтримку етичних рамок – залишаються на стадії розробки", – йдеться в заяві SAS для ЗМІ. Насправді, хоча 92% страховиків заклали в бюджет впровадження GenAI на 2025 рік, половина з них виділили лише від 1 до 10% бюджету на управління та моніторинг, а 9% взагалі не виділили жодних коштів на цю діяльність. Відповідно до рівня занепокоєння, 57% респондентів відповіли, що система управління перебуває на стадії розробки. Але 27% описали свою систему як "спеціальну та неформальну"; 11% сказали, що їхня етична система "не існує". Страховики кажуть, що їхні компанії наразі не мають достатньої підготовки з управління GenAI та моніторингу GenAI – "що включає в себе все, що робить організація для перевірки результатів, які дає технологія, і наскільки ефективно та результативно вона досягає своєї мети", – йдеться у звіті SAS. Хоча 68% страхових фахівців заявили, що особисто використовують GenAI на роботі принаймні раз на тиждень, 54% охарактеризували навчання, яке вони отримують з питань управління та моніторингу, як "мінімальне". У той час як 35% вважають, що їхня підготовка була "адекватною", 4% не мали жодної підготовки взагалі. "Ми не бачимо бульбашки штучного інтелекту, яка ось-ось лопне, і це добре. Але очевидно, що страховому сектору, як і іншим галузям, потрібно подолати перешкоди", – сказав Franklin Manchester, головний радник з питань глобального страхування в SAS, коментуючи результати дослідження. Засуха даних?У галузі, яка зазвичай описується як переповнена даними, страховики, ймовірно, не мають потрібних даних для навчання GenAI та інших моделей штучного інтелекту, йдеться в заяві SAS щодо звіту про дослідження. "Якість і кількість даних, що використовуються для навчання GenAI та інших моделей штучного інтелекту, можуть вплинути на точність, чесність і справедливість результатів моделі при розгляді позовів і прийнятті політичних рішень", – йдеться в заяві. "У страхуванні серйозно бракує великих наборів даних, прочесаних на предмет упередженості та перевірених на якість, – це справжня інформаційна посуха", – зазначили в SAS. На додаток до проблем з якістю, можуть існувати прогалини, зазначає SAS. Наводячи приклад великих мовних моделей, SAS зазначила, що LLM вимагають величезних обсягів даних, "які можуть бути недоступні в існуючих виробничих системах для належної обробки крайніх випадків". Крайні випадки? Manchester пояснив Carrier Management електронною поштою, що крайній випадок використання – це те, що трапляється несподівано. "У контексті програмування або програмного забезпечення це те, що трапляється нечасто або з невеликою групою користувачів". "У страхуванні, наприклад, це може бути певний ризик або певна група клієнтів, які страховик не може оцінити або застрахувати, тому що йому не вистачає досвіду збитковості або андеррайтингу, щоб зрозуміти ризик". "У цьому випадку страховик може використовувати синтетичні дані (різновид генеративного ШІ) для збагачення моделі ціноутворення, щоб забезпечити наявність достатньо надійних даних для обробки нечастих ризиків". На конкретне запитання про потенційне використання синтетичних даних – "штучних даних, створених для того, щоб реалістично імітувати реальні дані, які використовуються для збагачення існуючих наборів даних без шкоди для конфіденційності клієнтів" – 27% осіб, відповідальних за прийняття рішень у страхуванні, відповіли, що вже використовують їх, а 30% сказали, що активно розглядають цю можливість. Хоча у звіті не вказані конкретні випадки використання, в яких синтетичні дані наразі допомагають страховикам, у звіті підкреслюється необхідність для страховиків захищати конфіденційну особисту інформацію своїх клієнтів і наголошується, що моделі вимагають величезних обсягів даних. "Синтетичні дані генеруються алгоритмами або правилами, а не збираються з реального світу. Оскільки вони імітують характеристики реальних даних, на яких вони навчаються, синтетичні дані можуть допомогти страховикам зберегти конфіденційність і подолати час, вартість і складність збору та управління реальними даними. Синтетичні дані можуть навіть допомогти страховикам боротися з упередженістю", – додається у звіті. Manchester надав додатковий контекст ідеї заповнення прогалин у даних, пов'язаних з граничними випадками. "Уявіть собі цифровий портал, де клієнти можуть купити страховку. Скажімо, потенційний клієнт намагається купити страховку для свого малого бізнесу, квіткового магазину. Власник магазину подає заявку на поліс онлайн. Цей бізнес є доволі банальним ризиком, і перевізник, скоріш за все, матиме змогу без проблем встановити ціну на поліс". "Але що, якщо власник бізнесу, який шукає страховку, є виробником аерокосмічної техніки, який працює з металом або енергією і постачає аерокосмічні деталі для таких компаній, як Boeing?", – сказав він, розповідаючи про реальну ситуацію, з якою він зіткнувся, коли працював агентом. "Ми поняття не мали, як оцінити цей ризик. Ми навіть не розуміли, які питання ставити", – сказав він. "Якщо ви використовуєте модель ціноутворення, ви повинні вводити в неї інформацію, щоб зрозуміти очікувану вартість збитків, пов'язану з цим конкретним ризиком. Зараз саме той час, коли я хотів би мати можливості GenAI для інформування нашого моделювання", – заявив він. Цілі для GenAIЛідери страхової галузі, які взяли участь в опитуванні, обіймають такі посади, як менеджер з управління даними, керівник відділу інформаційних технологій, директор з інформаційних технологій та менеджер з аналітики. Ці керівники найчастіше визначали три цілі для інвестицій їхніх компаній у GenAI:

На особистому рівні понад дві третини респондентів зі страхування повідомили, що використовують ту чи іншу форму GenAI у своїй професійній діяльності принаймні раз на тиждень, а 22% сказали, що використовують її щодня. Щоб детальніше ознайомитися з відповідями лідерів у галузі даних і технологій страхової індустрії та порівняти їх з відповідями колег з інших секторів, відвідайте інтерактивну інформаційну панель опитування GenAI від SAS.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||