|

|

Обговорення / Аналітика / Аналітика

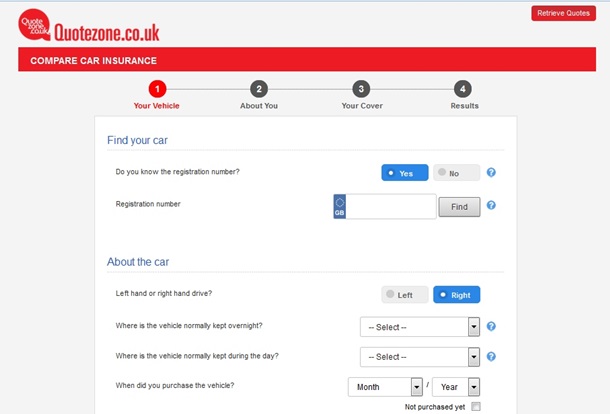

О современном зарубежном опыте борьбы со страховым мошенничеством Американская "Ассоциация против страхового мошенничества" оценивает, что объем американского рынка фальшивых страховых полисов составляет около 80 млрд. долларов в год. По мнению топ-менеджеров американских и европейских страховых компаний, 5-8% от общего объема страховых выплат являются мошенническими. Данные Ассоциации британских страховщиков свидетельствуют, что ежегодный ущерб от невыявленных случаев мошенничества составляет около £1,9 млрд. (2,5 млрд долларов). Согласно результатам опроса, проведенного популярным страховым ресурсом Insurance Nexus в 2015 году, (в нем приняли участие более 100 страховых специалистов) несмотря на то, что 67% страховщиков назвали борьбу с мошенничеством в качестве одного из ключевых приоритетов своей организации, лишь 22% считают, что их компании успешно справляются с этой проблемой. Украинский рынок только внутреннего страхования по ОСАГО теряет вследствие мошенничества 180 до 200 млн. грн. ежегодно (по текущему курсу порядка 7-8 млн. долларов), а рынок "Зеленой карты" – около 50 млн. грн. (около 2 млн. долларов), что составляет до 10% от всего объема рынка ОСАГО и "Зеленой карты". Виды страхования, где мошенничество встречается наиболее часто – КАСКО, ОСАГО и "зеленая карта", медицинское страхование и страхование выезжающих за рубеж, страхование имущества. Во всем мире по различным видам страхования показатели ущерба от мошенничества, к сожалению, не снижаются, а жулики становятся все более смелыми и изобретательными, поэтому страховщики стремятся использовать более широкий спектр самых современных подходов, чтобы их выявлять и "обезвреживать". В чем именно заключаются передовые зарубежные подходы и что полезного из этого опыта мы можем применить на украинском рынке, в том числе на рынке ОСАГО и "Зеленой карты"? Во-первых, в мировой практике страховщики стали уделять гораздо больше внимания и ресурсов выявлению мошенников уже на этапе заключения договора страхования. К большому сожалению, пока цивилизованный страховой мир борется по большей части с отдельными случаями мошенничества страхователей, в Украине в сфере ОСАГО мы вынуждены противодействовать настоящим организованным преступным группировкам, которые массово изготовляют фальшивые полисы "Зеленой карты", а также с нечистыми на руку страховыми посредниками, активно предлагающими клиентам фальсифицировать полис путем внесения в него недостоверных данных. В мировой практике в борьбе с мошенничеством стали активно использоваться продвинутые средства аналитики, основанные на технологиях "биг дата" (анализа больших массивов данных). Технологии пронизывают каждый аспект современной жизни, и это оказывает огромное влияние также и на страховую отрасль. Анализ больших объемов данных позволяет страховым компаниям делать прогнозы на основе различных факторов риска и предсказывать, какие действия страхователя могут свидетельствовать о факте мошенничества. При помощи такого анализа страховщики могут изучать взаимоотношения между людьми (например, между клиентом и сотрудниками страховой компании, между сотрудниками различных подразделений страховой компании), а также соотношение между собой различных элементов данных, наводящие на подозрения о мошенничестве. Эффективность успешной работы по анализу данных опирается на несколько вещей. Первый фактор – наличие хорошей IT-системы и грамотное управление такой системой. Самое простое, что могут выявлять современные системы – например, дела, по которым выплаты были осуществлены дважды или случаи, если кто-то использует номер социального страхования (в украинских реалиях это может быть номер паспорта или идентификационный код) дважды. На западном рынке даже появились "коробочные" IT-продукты, позволяющие делать анализ больших массивов данных с целью выявления страхового мошенничества. А стремительное увеличение количества источников данных, (например, социальные сети) помогает сделать анализ гораздо более обоснованным. Зарубежные кейсы рассказывают о новой тенденции и опыте использования анализа текста для выявления жульничества, в частности случаев сговора страхователя и агентов. С помощью анализа текста, например, электронной корпоративной переписки между ними, выявляется речевые паттерны, а также данные о частоте и объеме сообщений в переписке, которые могут свидетельствовать о имеющих место фактах мошенничества. Также признаком мошенничества может быть резкая смена модели поведения страхователя или агента. Все эти факторы современные IT-системы позволяют отследить. Улучшение качества и скорости сбора данных, растущая изощренность в области маркетинга и технологий, дает возможность страховым компаниям отслеживать каждый шаг , как в так называемом "путешествии клиента", так и в работе посредников и персонала, и отфильтровывать тех, кто ведет себя подозрительно. Во всем мире с ростом числа отраслевых структур, которые собирают и аккумулируют данные о рынке, в том числе и о случаях подтвержденного мошенничества (например, "Бюро по мошенничеству в страховании" Великобритании или Канады) появился инструмент для проверки информации, доступный для всех страховых компаний, что автоматически исключает появление нарушителей-рецидивистов. Например, такие общие базы позволяют вместе с собственными IT-системами страховщиков, проверять статус покупателя страховки или заявителя о выплате с использованием автоматизированных алгоритмов и получить результаты проверки в режиме реального времени. В соответствии с определенными правилами и алгоритмами страховщика, это позволяет принять немедленное решение – принять ли заявление, поступающее через веб-сайт, мобильное приложение или центр обработки обращений за выплатами. Важную роль играет здесь и факт того, что всё больше клиентов используют веб-интерфейсы и мобильные приложения для покупки полиса, оформления ДТП и получения выплаты. С одной стороны, страховщики понимают, что клиенты хотят максимально быстрого и простого взаимодействия: автоматического распознавания их данных и возможности автозаполнения полей, быстрого расчёта стоимости полиса "одним нажатием кнопки" и возможности оплаты "в один клик". С другой стороны, такое упрощение процедуры увеличивает риски мошенничества. Поэтому идентификация личности страхователя и различные базовые проверки (например, проверка автотранспортного средства может охватывать проверку всех страховых событий его владельца) становятся остро необходимыми. Сопоставление данных страховщиков и страховых агентств, например, с данными банковских баз, позволяет выявить признаки мошенничества в период от нескольких месяцев до года перед его совершением. Общий алгоритм такого подхода следующий: определение и выявление постоянных, активных мошенников плюс выявление поведенческих черт и моделей, которые позволяют выявить еще неизвестных мошенников или "ситуационных" обманщиков. Сбор данных об уже идентифицированных мошенниках по-прежнему является лучшим средством защиты. Также очень важно учесть, что подобные системы и инструменты мониторинга должны быть и у посредников, сотрудничающих со страховыми компаниями, а факт того, что брокер или страховой агент отказывается от их использования, можно расценить как наличие сознательных планов совершить мошеннические действия. Страховые сайты-агрегаторы также являются полезным источником данных. Было установлено, что если клиент жульничает на этапе получения котировки (например, дает нечестные ответы на вопросы анкеты или меняет важные данные в течение короткого периода времени, подгоняя под нужную ему в результате цену), то с большой долей вероятности, он будет жульничать и при заявлении ущерба. Многие агрегаторы в таком случаев качестве средства сдерживания, высвечивают предупреждение такого типа "Мы заметили, что вы дали разные ответы на такой-то вопрос. Возможно, вы будете рады напоминанию, что страховка на основании фиктивных данных является недействительной". Точно также и телематика снижает шансы на "случайное" мошенничество или "ситуативное мошенничество": например, если клиент заявил, что авто не используется для работы в такси, а только для частных поездок, но при этом видно, что режим эксплуатации автомобиля изменился и не соответствует такому его заявлению. Также многие топ-менеджеры крупнейших западных страховых компаний, отмечают, что путь к уменьшению количества фактов мошенничества лежит через повышение уровня сервиса и разработки индивидуальных страховых продуктов. Это формирует лояльность, которая снижает риск "ситуационного" мошенничества, ведь даже в западных странах страхование, особенно ипотеки, КАСКО и обязательного страхования ответственности автовладельца воспринимается как "неизбежное зло". 33% респондентов упомянутого выше исследования Insurance Nexus считают, что разработка продуктов с индивидуальным покрытием, "превышающих ожидания клиентов" приведет к сокращению количества случаев мошенничества. Такой подход нам пока может показаться наивным, однако практический опыт части зарубежных страховщиков подтверждает его эффективность, поскольку это создает у клиентов ощущение "справедливости" отношения к ним, и не вызывает желания восстановить эту справедливость, обманывая страховую компанию. В целом, у страховщиков во всем мире есть понимание возрастающего значения моделирования данных и технологий прогнозирования в борьбе с мошенничеством, однако они не отказываются и от традиционной практики расследования выявленных случаев мошенничества и юридического преследования мошенников. Каким образом можно применить эти тенденции, опыт, наработки в украинском страховании в целом и в частности, в сфере ОСАГО и "Зелёной карты"? Самое первое и важное – это диджитализация сферы страхования. Пока весь мир обсуждает сложные модели анализа огромных массивов данных, собранных в электронном виде, наше законодательство об ОСАГО не позволяет отказаться от бумажного полиса. Как я упоминал много раз, Бюро ведет активную работу и в направлении того, чтобы эти изменения были включены в новый закон "Об ОСАГО", и в решении вопроса запуска проекта даже, если необходимые законодательные изменения не будет приняты. Сейчас мы прорабатываем возможность внесения изменений в почти полтора десятка различных нормативных документов, которые создадут юридическую базу для реализации проекта даже в случае того, что новая редакция закона не будет оперативно принята. Безусловно, также необходимо внимательное изучение и адаптация эффективного опыта внедрения электронных решений в странах Европы. В частности, мы вдумчиво изучаем опыт внедрения электронного полиса в Эстонии и уже видим некоторые эффективные инструменты, которые попробуем применить для украинского "электронного полиса". Также не стоит на месте и проект "электронный европротокол". Второе – это качественные IT-системы, базы данных и их объединение. Бюро сейчас работает над возможностью интеграции ЦБД МТСБУ и баз МВД и Госпогранслужбы. Такая интеграция станет основой для автоматической проверки наличия у автомобилистов полисов ОСАГО и "Зеленой карты". И последнее по упоминанию, но не по важности. Для борьбы с мошенничеством критически важно общее улучшение качества бизнес-процессов в страховых компаниях и уровня сервиса для клиентов. Клиенты, довольные работой страховой компании, понимающие ценность страхования, имеющие элементарные навыки защиты от жульничества – вот самый большой и к тому же лояльный ресурс в борьбе со страховым мошенничеством.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||||