|

|

Обговорення / Аналітика / Аналітика

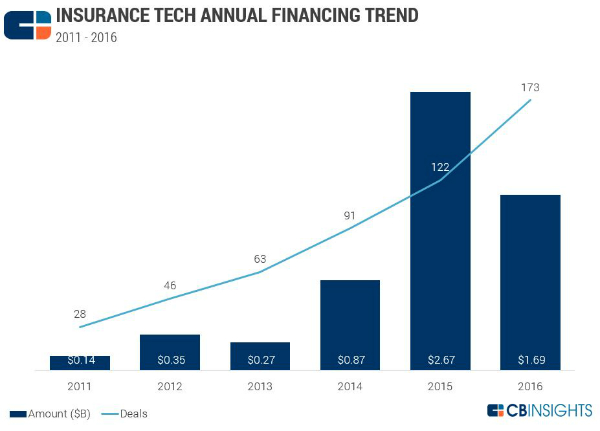

Сама страховая отрасль как таковая рассматривается некоторыми как одна их форм азартных игр. В некотором смысле это так, но страховые компании знают, как хеджировать свои риски, используя статистические данные и актуарные расчеты, точно так же, как казино определяют коэффициенты выигрышей. По данным CB Insights, венчурные капиталисты вложили 6 млрд. долларов в стартапы направления InsurTech в период с 2011 по 2016 год, причем почти 3/4 этой суммы пришлось на последние 2 года. На графике показана динамика роста этого показателя. На что ставят инвесторы и почему? Давайте посмотрим, что они ищут.

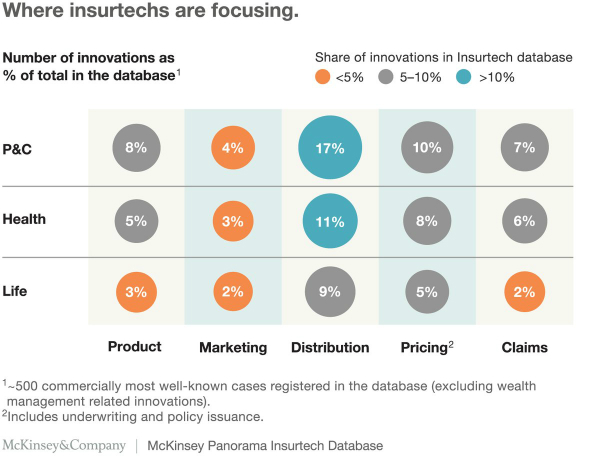

Речь идет не только о технологии. InsurTech интересен для инвесторов, потому что многие считают, что страхование созрело для технологического прорыва. Новые технологии приносят повышение эффективность отрасли и предоставляют больше возможностей для потребителей. По оценкам экспертов, страховая отрасль потратила 176 млрд. долларов на IT в 2016 году. Allianz Research оценивает глобальные премии в 3,9 триллиона долларов. Таким образом, примерно 4,5% всего объема страховых премий приходится на расходы на IT. Страхование уже явно располагает технологиями и при этом и все еще недостаточно эффективно. Поэтому InsurTech – это не только технология (это распространенное заблуждение из-за ссылки на "tech"). Речь идет о другой операционной модели На страховом рынке много различных игроков: страховые и перестраховочные компании, брокеры – и каждый из которых имеет свои собственные функции HR, IT и финансов. В компаниях InsurTech не так много уровней. Поэтому они более эффективны. По данным McKinsey&Company, стартапы InsurTech в основном сосредоточены на дистрибуции (около 37% стартапов этого сегмента). Стартапы находят новые способы донести услугу страхования до потребителей. "Классические" страховые компании не в состоянии двигаться в этом направлении с такой скоростью, как это делают стартапы. Скорость. Еще одно большое преимущество для стартапов – их скорость. Решение, которое у стартапа занимает 2 часа до запуска в эксплуатацию, может требовать 2 недели в крупной страховой компании. Технология отвечают вызовам времени Одно можно сказать точно: компании сектора InsurTech имеют высокий уровень автоматизации внутренних процессов. Для этого требуется использование определенных новых и интересных технологий. Хотя некоторые такие решения довольно новы (блокчейн и чатботы), большинство базовых платформ и инфраструктуры существует уже много лет. Эти платформы развиваются, но не скачкообразно. InsurTech использует эти самые базовые платформы для создания эффективных автоматизированных бизнес-процессов, что позволяет сократить затраты до минимума. Это и есть то, что интересует венчурных капиталистов и пугает "традиционных" игроков страхового рынка.

Это азартная игра? На недавней конференции InsurTech можно было услышать, как один из докладчиков сказал: "Через 10 лет отрасль не будет прежней". Докладчик был генеральным директором американского страховщика и ветераном отрасли с 30-летним стажем. Условия для перемен созрели. Давление со стороны более дешевых альтернативных рынков капитала, низкие процентные ставки и изменение моделей взаимодействия с потребителями – это разрушительные факторы для традиционной страховой отрасли. Дополнительная обеспокоенность по поводу ухода на пенсию поколения бэби-бумеров и предстоящего кризиса талантов, заставляет отрасль упорно трудиться над собственной модернизацией. Инвестирование в любые стартапы сопряжено с высоким риском. Результат их работы все еще находятся на удалении нескольких лет в ближайшем будущем. Будут победители и проигравшие – в основном проигравшие. В то же время победители получат большой выигрыш. Наиболее успешные стартапы сектора InsurTech могут даже еще не существовать. Мы только в самом начале пути. Если и можно быть в чем-то уверенным, то только в том, что страховая отрасль быстро и существенно изменится в течение ближайших нескольких лет. «« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||