|

|

Обговорення / Аналітика / Аналітика

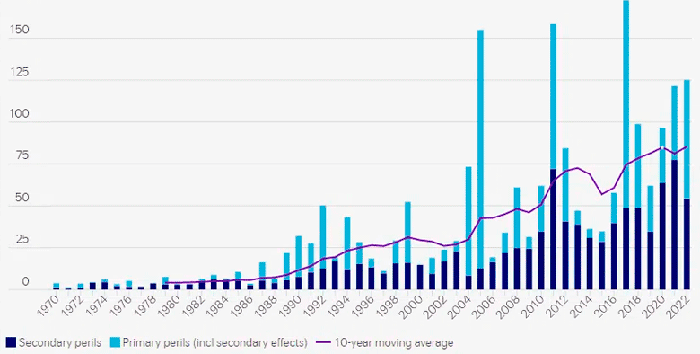

У складному ринковому середовищі галузь перестрахування стикається зі значними перешкодами, оскільки збитки від катастроф різко зростають, а залежність від зовнішнього капіталу стає все більш вразливою, йдеться у звіті Swiss Re. Протягом останніх 20 років низькі відсоткові ставки сприяли зростанню схильності до ризику на фінансових ринках, що призвело до того, що значна частина капіталу, що підтримує ризик катастрофи, надходить з альтернативних ринків, таких як облігації, пов'язані зі страхуванням, і цінні папери. Swiss Re показало, що страхові збитки від стихійних лих сягнули приголомшливих 125 мільярдів доларів у 2022 році, ставши четвертим роком за рекордними страховими збитками. Цифри затьмарили лише втрати 2005, 2011 та 2017 років. Традиційно ринок перестрахування покладався на модель самофінансування. Однак, із збільшенням залучення зовнішнього капіталу, баланси перестраховиків стали високо завантаженими, роблячи їх чутливими до короткострокових потоків капіталу. Це змінило галузь, зробивши її значною мірою залежною від наявності зовнішнього капіталу, створюючи таким чином ризики та виклики. Вторинні небезпеки, такі як катастрофи, пов'язані з погодою, спричинили втрати, які значно відрізняються від традиційних галузевих моделей збитків. Величина цих збитків між 1970 і 2022 роками очевидна, що відображає проблеми, з якими стикається індустрія перестрахування в управлінні такими подіями. Динаміка зростання застрахованих збитків від природних катастроф, 1970-2022

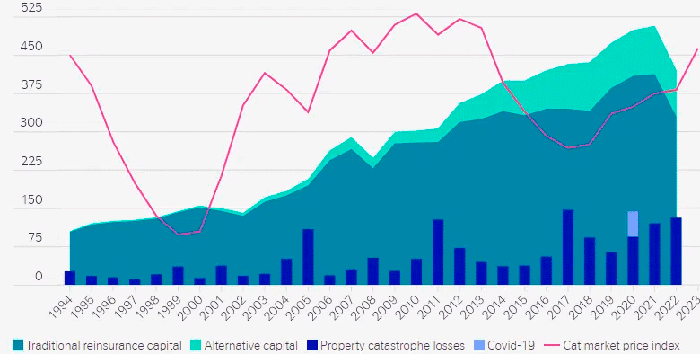

Сектор перестрахування зазнав фундаментальних змін, де нерозподілений прибуток виявився недостатнім для покриття вартості капіталу, не кажучи вже про зміцнення балансів, щоб впоратися зі зростаючим ландшафтом ризиків. З 2017 року природні катастрофи, пов'язані з погодою, обійшлися галузі перестрахування у приголомшливі 650 мільярдів доларів (у цінах 2022 року). На жаль, доходи від премій не встигають за зростаючою частотою та серйозністю цих подій, що призвело до зниження прибутків галузі. Збитки від стихійних лих безпосередньо впливають на місткість перестрахування, знижуючи прибутковість і пропозицію капіталу. Ці збитки також впливають на перестраховиків та інвесторів, щоб вони переоцінили свої оцінки ризиків. Сплеск активності щодо катастроф і збитків з 2017 року викликав сумніви серед перестраховиків та інвесторів, що призвело до уповільнення пропозиції капіталу. Як наслідок, кредитні позиції розкручуються в умовах рекордних втрат від вторинних ризиків і безпрецедентного сплеску інфляції, яка досягла максимуму за 40 років. Перестраховий капітал проти цінового циклу 1994-2022

Невизначеність, пов'язана з дисципліною моделювання та адекватністю рівнів премій для подолання зростаючих витрат на збитки та вторинних ризиків, що виникають, також знизила схильність страховиків до ризику. Ці виклики ускладнюються довгостроковим м'яким ринком, з яким стикається галузь перестрахування, що є результатом історично позитивних результатів. Це дозволило основним страховикам отримати значний вплив на захист перестрахування на низьких рівнях долучення. Оскільки баланс ризиків змінювався між страховиками та перестраховиками, страховий ринок став дедалі більше залежати від ринку перестрахування, який, у свою чергу, став залежним від ринків капіталу. Початок цього десятиліття приніс додаткову напругу, оскільки перестраховики зіткнулися з системними та макроекономічними ризиками, які не були адекватно оцінені, починаючи з пандемії COVID-19 та пов'язаних з нею збитків від перерви в бізнесі. Згодом наслідки війни в Україні та триваючий інфляційний шок посилили тиск. Економісти Swiss Re прогнозують, що більш висока інфляція збережеться у 2023 році та надалі.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||