|

|

Обговорення / Рейтинги / Рейтинги

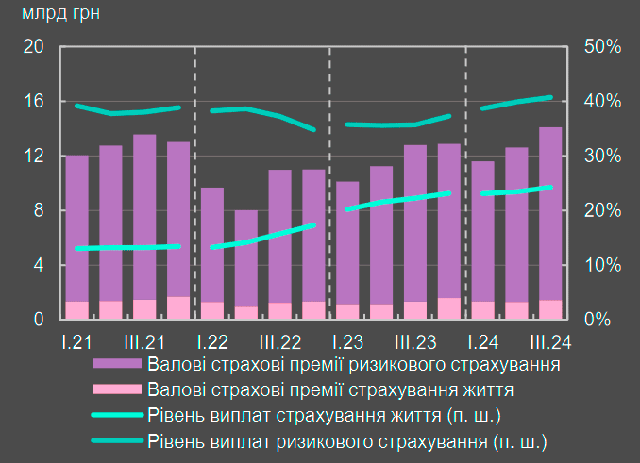

Страховий ринок України за 9 місяців 2024 року, як і за ІІІ квартал, показав зростання усіх ключових показників – активів, страхових премій та виплат страховиків. Загальні валові страхові премії зросли на 12,3% з 34,2 млрд грн до 38,4 млрд грн, рівень виплат склав 41%.

Основні показники діяльності страховиків залишилися прийнятними, за підсумками січня–вересня сегмент був прибутковим. Попри вихід страховиків та фінансових компаній із ринку, обсяг активів сегмента збільшився. Динаміка страхового ринку України за 9М 2024

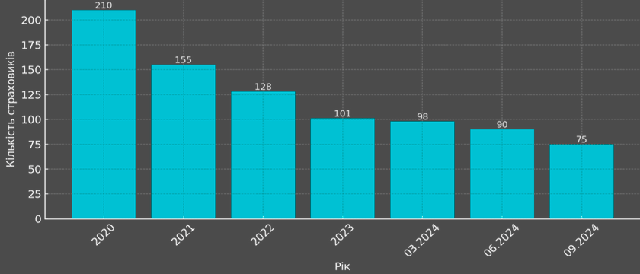

Структура страхового ринкуУ III кварталі 2024 року кількість страховиків та небанківських фінансових установ зменшувалася: з Реєстру виключили 15 страховиків та 40 фінансових компаній. Приблизно половина установ залишила ринок добровільно, відмовившись від ліцензій. У липні–вересні НБУ погодив звуження обсягу ліцензій 59 фінансовим компаніям та п’ятьом страховикам.

Кількість банків залишилася незмінною – 62. Із Державного реєстру фінансових установ за ініціативою заявника виключено 5 ризикових страховиків. Примусово виключено одного ризикового страховика. Водночас до Державного реєстру страхових та перестрахових брокерів включено одного страхового брокера. Динаміка зменшення кількості страхових компаній України

Джерело: НБУ / Forinsurer

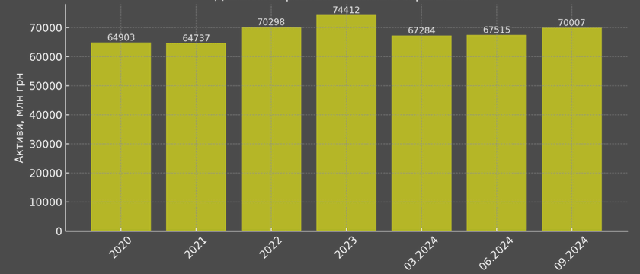

У жовтні 5 страховикам анульовано всі ліцензії добровільно (на підставі поданих ними заяв). Тоді як примусово анульовані ліцензії одному страховику. Разом з тим Національний банк України погодив розширення обсягу ліцензій на вид діяльності з надання фінансових послуг двом страховикам. Водночас звуження обсягу ліцензії погоджено одному страховику. Станом на 1 листопада на ринку небанківських фінансових послуг працювали 58 страховиків non-life (було 64), 11 life-страховиків (кількість не змінилася), один страховик зі спеціальним статусом, 43 страхових брокери (було 42). Активи страхових компаній УкраїниЗагальні обсяги активів учасників небанківського фінансового ринку у III кварталі збільшилися на 5,7%. Зростання зафіксували в усіх сегментах, крім кредитних спілок.

У III кварталі активи страховиків життя залишалися майже незмінними. Натомість активи ризикових страховиків зросли на 6% кв/кв, попри вихід із ринку 14 компаній. Премії ризикових страховиків зростали два квартали поспіль – на 12% кв/кв та 10% р/р. У страховиків життя премії відновили зростання після зниження у II кварталі – на 10% кв/кв та 9% р/р. Динаміка зростання активів страховиків

Джерело: НБУ / Forinsurer

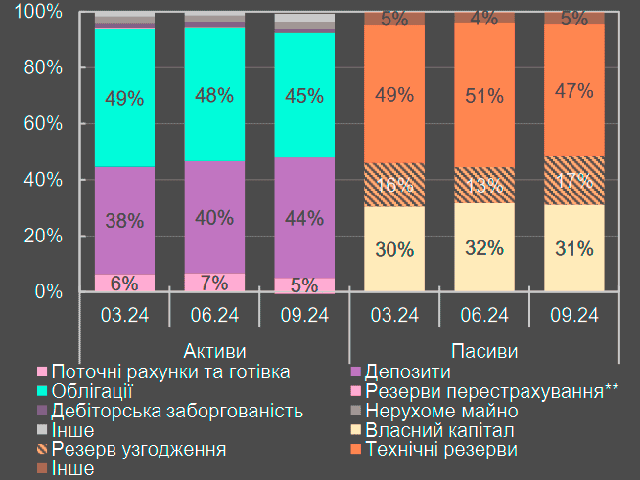

Протягом ІІІ кварталу в активах страховиків життя зросла частка депозитів, а частка облігацій та поточних рахунків – скоротилася. Структура активів ризикових страховиків майже не змінилася, а в пасивах зросла частка технічних резервів. ТОП-10 ризикових страховиків за активами

Структура активів ризикових страховиків

Джерело: НБУ / Forinsurer

Структура прийнятних активів на покриття технічних резервів страховиків, млрд грн

ТОП страховиків життя за активами

Структура активів страховиків життя

Джерело: НБУ / Forinsurer

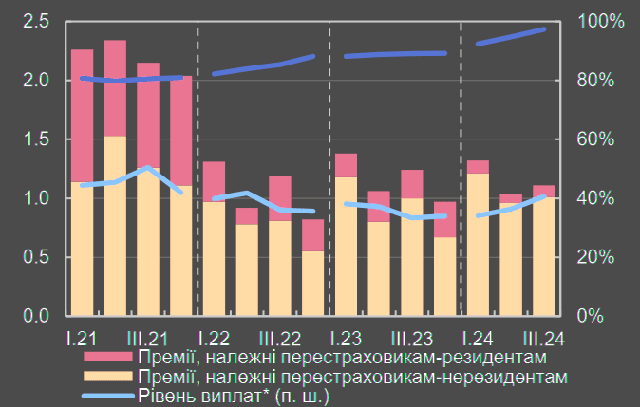

Дані регуляторної звітності відображають обсяги активів і зобов’язань страховика з відображенням обсягів окремих складових за пруденційними вимогами, передусім технічних резервів. Технічні резерви за договорами вихідного перестрахування. Виплати та премії збільшилися за основними класамиОбсяг валових страхових премій, переданих у перестрахування, зріс на 7% за квартал. Рівень виплат за продуктами транспортного страхування (КАСКО, ОСЦПВ, "Зелена картка") за січень – вересень був на 3–4 в.п. вищим, ніж за аналогічний період минулого року.

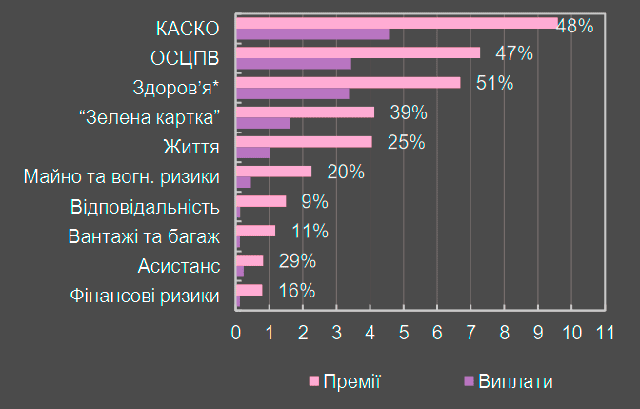

Транспортне та особисте страхування формують понад 80% премій і 90% виплат на ринку. Серед інших продуктів найбільше зросли страхування фінансових ризиків (+25% кв/кв) та вантажів і багажу (+18% кв/кв). Структура класів страхування (премії та виплати), млрд грн

Премії (млрд грн) та рівень виплат (%) за класами страхування

Джерело: НБУ / Forinsurer

ТОП-10 ризикових страховиків за преміями

ТОП страховиків життя за преміями

Страхові виплати також збільшувалися, але з різною динамікою. У ризикових страховиків виплати зросли на 1% кв/кв, продовжуючи тенденцію з початку 2023 року. Темпи приросту помітно сповільнилися. У страховиків життя виплати після падіння в I кварталі зростали два квартали поспіль – на 14% кв/кв. Рівень виплат на ринку незначно зріс – на 1%. Страхові премії та виплати за класами страхування (млрд грн)

Джерело: НБУ / Forinsurer

ТОП-10 ризикових страховиків за виплатами

ТОП страховиків життя за виплатами

Частка премій, переданих у перестрахування, залишалася низькою – 8% валових премій. Лише 10% перестрахових премій передавалися на внутрішньому ринку. Резерви збитків ризикових страховиків зросли на 11% кв/кв. Найбільший внесок у приріст зробили транспортне страхування та страхування майна. Премії, передані перестраховикам (млрд грн), рівень виплат та коефіцієнт утримання (%)

Джерело: НБУ / Forinsurer

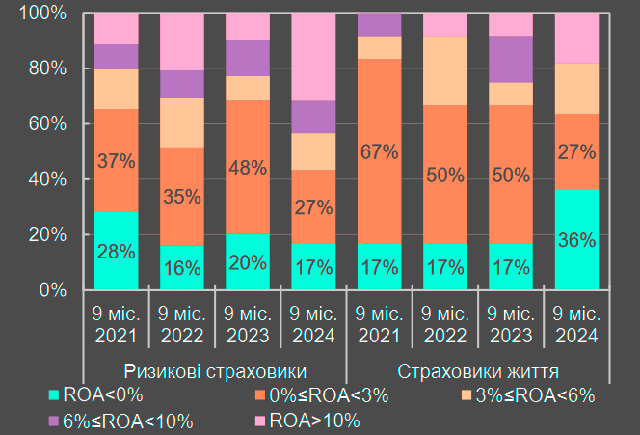

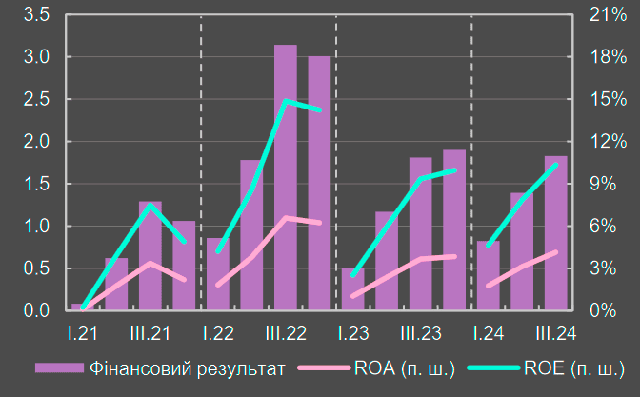

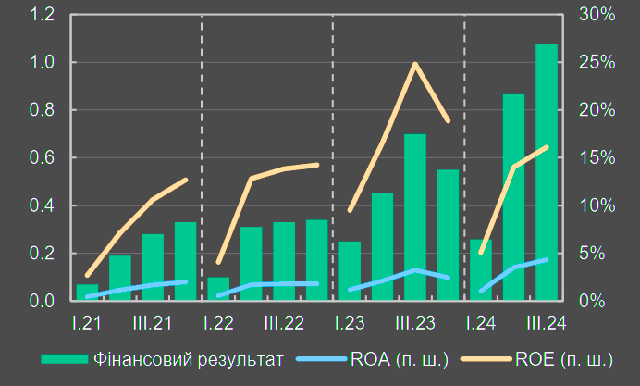

Нетто-збитковість за січень–вересень скоротилася на 1%, до 51%. У III кварталі нетто-комбінований коефіцієнт підвищився через зростання збитковості. Проте показник за 9 місяців залишився майже незмінним – 103%. Рентабельність ризикових страховиків залишилася стабільною, а страховиків життя зменшилася через зростання капіталу. Докапіталізація тривала для відповідності вимогам платоспроможності.

Внаслідок зростання резерву збитків на 11% протягом ІІІ кварталу коефіцієнти резервування припинили зниження. За результатами 9 місяців частка збиткових компаній у ризиковому сегменті скоротилася, а в сегменті страхування життя – зросла порівняно з аналогічним періодом минулого року. Розподіл страховиків за рентабельністю активів

Джерело: НБУ / Forinsurer

ТОП-10 ризикових страховиків за фінансовим результатом

Фінансовий результат ризикових страховиків, млрд грн

Джерело: НБУ / Forinsurer

Фінансовий результат страховиків життя, млрд грн

Джерело: НБУ / Forinsurer

Чистий прибуток ризикових страховиків за результатами січня – вересня 2024 року залишився на рівні минулого року, а рентабельність дещо зросла. Натомість рентабельність капіталу страховиків життя скоротилася через переоцінку обсягу капіталу. Поширені причини застосування НБУ заходів впливу до страховиківПоширеною причиною застосування НБУ заходів впливу на страховому та фінансовому ринку України є порушення учасниками вимог законодавства у сфері захисту прав споживачів і фінансового моніторингу. Тож фінустановам потрібно підвищити увагу до управління відповідними ризиками.

У разі виявлення подібних механізмів страховики та фінансові установи мають повідомити Держфінмоніторинг про таку діяльність, а також прийняти рішення стосовно подальших ділових стосунків з урахуванням виявлених ризиків.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||