|

|

В середине 2015 года в Верховной Раде был зарегистрирован и через год принят в первом чтении законопроект №2413а "О внесении изменений в некоторые законодательные акты Украины относительно консолидации функций по государственному регулированию рынков финансовых услуг". Законопроект предусматривает, что Нацкомфинуслуг будет ликвидирован, а надзор и регулирование рынка страховых, лизинговых и факторинговых компаний, кредитных союзов, бюро кредитных историй, ломбардов и других финансовых компаний перейдут от Нацкомфинуслуг к НБУ, а НКЦБФР будет осуществлять регулирования негосударственных фондов: пенсионных (НПФ), финансирования строительства. Больше года он мирно "пролежал под сукном", однако в конце прошлого, 2017 г., активность в направлении окончательного принятия законопроекта возобновилась. Законопроект с момента своего появления вызвал много замечаний и возражений со стороны почти всех представителей финансового рынка, в частности и страховщиков. В первую очередь, и я лично, и многие коллеги по страховому и финансовому рынку, отмечаем факт несвоевременности и несоответствия законопроекта насущным потребностям финансового. Эта несвоевременность обусловлена двумя факторами

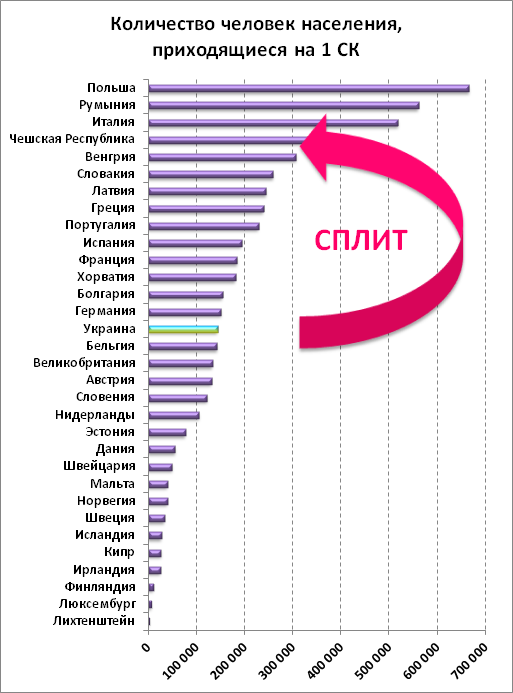

Такую концепцию, которая будет устанавливать стратегические подходы, которые должны быть положены в основу государственной политики в сфере страхования, определять основную цель, задачи и направления его развития в соответствии с главными стратегическими целями развития страны, определяет Кабинет Министров Украины. НБУ не может разработать такую стратегию просто по своему статусу особого центрального органа государственного управления, а не высшего органа в системе органов исполнительной власти. Поэтому основное возражение против СПЛИТа – не возражение против решения передачи полномочий регулятора страхового рынка Нацбанку, а против его принятия без выработки взвешенной стратегии развития финансовых рынков с заложенными в ней реалистичными, экономически обоснованными и социально оправданными целями. Кром того, необходимо отметить, что активно продвигаемая сторонниками СПЛИТа идея о том, что принятие законопроекта – это безусловное требование международных доноров, в том числе и МВФ, – не соответствует реальности. Готовясь в конце прошлого года к проведению круглого стола по вопросу мегарегулятора и СПЛИТа, наша Ассоциация заказала серьезное исследование моделей и функций надзора за финансовыми рынками в различных странах. По итогам анализа 50 успешных экономик мира и моделей финансового надзора в них, мы видим, что везде госрегулирование развивается по четырем моделям: от наименее интегрированной до модели с мегарегулятором. Предложенный законопроектом вариант изменения регуляторной модели является промежуточным при переходе к частично интегрированному регулятору, и не даст положительного эффекта в нынешних экономических условиях Украины. Централизация функций надзора в формате мегарегулятора является обоснованной для финансовых рынков с гораздо большим уровнем интеграции и взаимопроникновения различных сегментов финансового рынка, чем это сейчас наблюдается в Украине. Для Украины модель мегарегулятора является преждевременной и несоответствующей состоянию рынка финансовых услуг.

Пруденциальный надзор по классификации Всемирного банка:

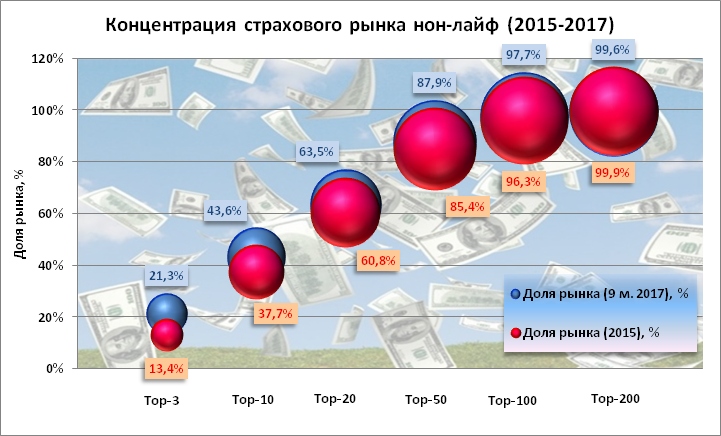

Кроме того, есть обоснованное опасение, что возможная передача полномочий регулирования и надзора в НБУ с их непониманием ни экономики страхования, ни специфики проблематик страхового рынка и других небанковских рынков, принесет сегодня гораздо больше вреда, чем пользы, и приведет к неисправимым последствиям в виде разрушения конкурентного национального рынка страхования. Политика, которую настойчиво проводит Нацбанк как регулятор банковского сектора, с большой долей вероятности приведет к тому, что со страхового рынка будет выведена значительна часть небольших компаний с национальным капиталом. Причем я хочу обратить внимание – компаний, которые хорошо работают и качественно выполняют обязательства перед клиентами.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||||||||||||||||||||