|

|

Обговорення / Коментарі / Коментарі

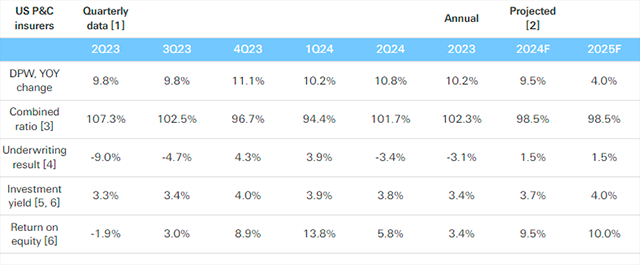

Цього року американська індустрія страхування ризиків знаходиться на шляху до вищих прибутків, що відображає кращі результати андеррайтингу та інвестицій за перше півріччя. Комбінований коефіцієнт 98% за 2024 рік з початку року (з початку року) покращився на 7 відсоткових пунктів (в.п.) порівняно з минулим роком завдяки зниженню на 11 в.п. рівня збитковості в особистому страхуванні, незважаючи на сильні конвективні шторми, що негативно вплинули на результати в страхуванні майна власників житла. Зростання премій залишалося високим на рівні близько 10% у 1П24, також завдяки особистим видам страхування, але конкуренція зростає, оскільки все більше страховиків досягають адекватності тарифів. Інвестиційний дохід забезпечує додатковий попутній вітер, оскільки дохідність реінвестицій залишається вищою за дохідність портфеля. Рентабельність власного капіталу (ROE) у галузі за перше півріччя становила близько 10%. Ми зберігаємо наші прогнози щодо річної рентабельності власного капіталу на рівні 9,5% у 2024 році та 10,0% у 2025 році. Ми оновлюємо наші прогнози зростання премій до 9,5% (раніше 8,0%) у 2024 році та 4,0% (5,0%) у 2025 році.

Прибутковість: вища галузева рентабельність капіталу завдяки кращим результатам андеррайтингу та інвестиційному прибуткуМи зберігаємо наш прогноз рентабельності власного капіталу в секторі на рівні 9,5% у 2024 році та 10,0% у 2025 році, що майже відповідає середньогалузевій вартості капіталу у 10-11% та перевищує 3,4% у 2023 році.1 Результати першого півріччя підтверджують, що галузь перебуває на сприятливій траєкторії, а рентабельність власного капіталу наближається до рівня 10%. Попри активне перше півріччя, пов'язане зі стихійними лихами, які негативно вплинули на результати бізнесу власників житла, покращення рентабельності власного капіталу відбулося в сегменті персональних лінійок. Сприятливий імпульс підтримується значним зростанням премій, уповільненням інфляції та підвищенням прибутковості інвестицій. У першому півріччі 2014 року чисті зароблені премії зросли на 12% порівняно з попереднім роком, тоді як чисті виплати зросли лише на 5%. У той же час, періодична дохідність інвестицій зросла більш ніж на 20%. Хоча загальна картина є сприятливою, існують відмінності за окремими видами страхування. Наприклад, страхування цивільної відповідальності власників комерційних автомобілів, яке за останні десять років отримало лише один рік андеррайтингового прибутку, продовжує зазнавати труднощів. У галузях, які в останні квартали демонстрували значне покращення, зокрема, у сфері приватного автострахування, спостерігається пожвавлення конкуренції. Це, ймовірно, призведе до зниження темпів зростання та прибутковості на початку наступного року. Ми продовжуємо відстежувати ризики, пов'язані з такими факторами, як соціальна інфляція, адекватність резервів та економічні умови. Таблиця 1: Перспективи розвитку страхового сектору США

Джерело: S&P Global

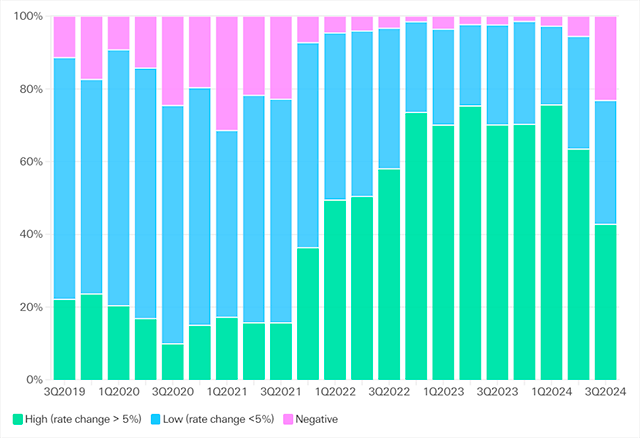

ЗростанняМи переглядаємо наш прогноз зростання прямих підписаних премій (DPW) у 2024 році до 9,5% з 8,0% після того, як у першому півріччі цього року вони зросли на 10% (див. Таблиці 1 і 2), причому останнє зростання відбулося за рахунок особистих видів страхування (DPW зросли на 15%). Водночас ми погіршили наш прогноз зростання премій на 2025 рік до 4,0% з 5,0% через очікування посилення конкурентного тиску в найближчі місяці, що призведе до зниження темпів зростання тарифів у наступному році. Це слідує за подальшим уповільненням темпів зростання ставок по комерційним видам страхування (див. Додаток) та свідченнями зниження ставок, що починають надходити від власників автоцивілки. Понад 20% заявок на зміну тарифів з особистого автострахування, поданих у 3кв24, свідчать про від'ємну середню зміну тарифів (див. Рисунок 1). Зростання тарифів на автоцивілку залишається високим, але вже минуло свій пік. На основі затверджених заявок на підвищення тарифів ми підрахували, що станом на серпень 2024 року ставки автострахування зросли майже на 11% за останні 12 місяців – приблизно на півдорозі між відповідними серіями ІСЦ та ІЦВ, що публікуються Бюро статистики праці (див. графік 2). Оскільки все більше страховиків досягають адекватності ставок після двох років поганих результатів андеррайтингу, витрати на рекламу зростають. Споживачі реагують на підвищення тарифів і посилення маркетингових зусиль пошуком нових полісів. За даними LexisNexis Risk Solutions, у 2К24 кількість покупок зросла на 16% порівняно з аналогічним періодом минулого року, причому понад 2 з 5 страхувальників шукали новий поліс протягом минулого року. Оскільки більше половини клієнтів автострахування мають власне житло, підвищення ставок для власників житла також може сприяти збільшенню кількості покупок та переходу на новий поліс. Рисунок 1: Затверджене підвищення тарифів на автострахування (високе/низьке/негативне) за датою набрання чинності

Джерело: ISO, AM Best, Swiss Re Institute

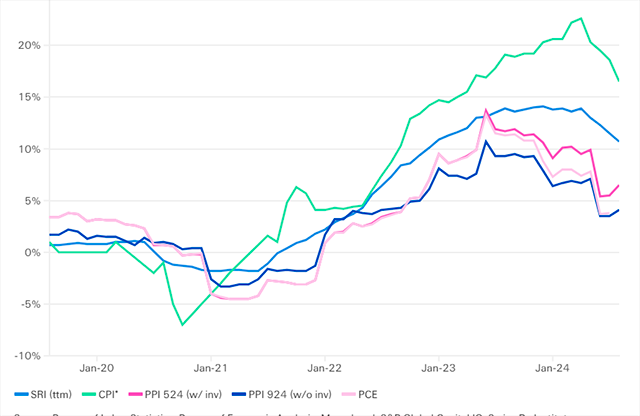

Рисунок 2: Показники інфляції особистого автострахування

Джерело: S&P Global Capital IQ, Swiss Re Institute

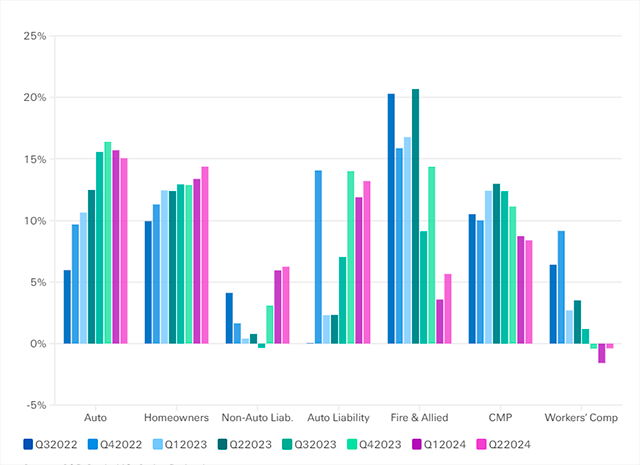

Премії за комерційними лініямиПремії за комерційними видами страхування загалом зростають у середньому однозначними цифрами, але зі значною варіацією за видами страхування. Це контрастує з особистим страхуванням, яке зростає в середині десятки в автострахуванні та страхуванні житла (див. Рисунок 3). Зростання премій за договорами страхування від вогню та суміжних ризиків залишається стабільним на рівні близько 5% з початку року після стрімкого сповільнення на початку року. Премії за полісами з інших видів відповідальності, які передбачають виплату страхових відшкодувань, що включають страхування цивільної відповідальності, відповідальності власників транспортних засобів та кібер-відповідальності, скорочуються вже восьмий квартал поспіль у 2кв24 після значного зростання 2-3 роки тому. Компенсації працівникам також продовжують скорочуватися. Двозначне зростання зобов'язань з автоцивілки та інших видів відповідальності, що частково відображає збільшення виплат через фактори соціальної інфляції3 , компенсується двозначним зростанням страхових виплат. Зростання значною мірою залежить від циклу андеррайтингу (див. Додаток щодо зростання ставок за напрямками бізнесу), але підтримується зростанням ризиків: ми прогнозуємо, що реальний ВВП США, який є широким показником ризиків, зросте на 2,7% у 2024 році та на 1,9% у 2025 році. Рисунок 3:Квартальні обсяги підписаних прямих премій, р/р

Джерело: S&P Capital IQ, Swiss Re Institute

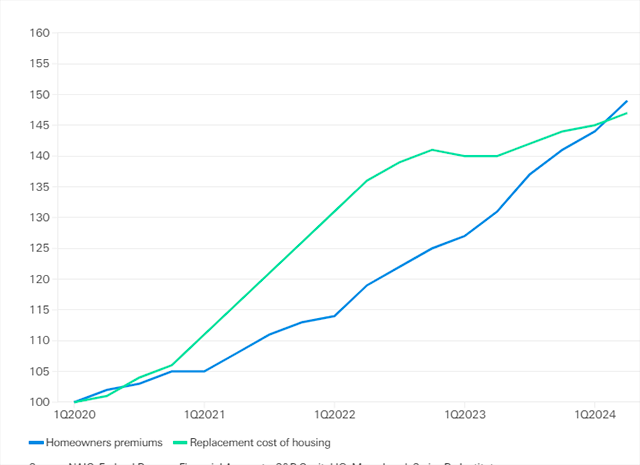

АндеррайтингМи продовжуємо очікувати, що результати покращаться і чистий комбінований коефіцієнт складе 98,5% у 2024 та 2025 роках після 102% у 2023 році. Комбінований коефіцієнт 98% у першому півріччі 2014 року покращився на 7 відсоткових пунктів порівняно з попереднім роком, оскільки зростання премій випереджало витрати на виплати збитків. Нижча економічна інфляція послабила тиск на страхові виплати. Ми прогнозуємо, що інфляція ІСЦ в США знизиться в середньому до 2,9% у 2024 році та 2,3% у 2025 році. У страхуванні фізичних осіб послаблення тиску на рівень збитковості збіглося зі схваленням регулятором підвищення ставок після періоду значних страхових збитків, що створило умови для зниження коефіцієнта збитковості на 11 відсоткових пунктів порівняно з аналогічним періодом минулого року (див. Таблицю 2). У 2кв24 премії власників житла нарешті наздогнали зростання відновної вартості будинків, збільшившись на 49% порівняно з 1кв20, тоді як відновна вартість зросла на 47% (див. рис. 5 нижче). Але, зважаючи на зростання збитків від катастроф, що впливають на результати, до досягнення адекватної прибутковості потрібно ще багато чого зробити. Ми прогнозуємо подальше уповільнення темпів зростання витрат на страхові виплати (екс-кат), оскільки ціни на будівництво зростуть на 0,2% у 2024 році та на 2,5% у 2025 році. Ми також очікуємо, що дезінфляція сприятиме підвищенню маржинальності особистого автострахування. У серпневому ІСЦ ціни на вживані автомобілі впали на 10,4%, тоді як витрати на ремонт зросли лише на 3,4%. За нашими оцінками, в той же час страхові тарифи зросли на 11%. На відміну від особистого страхування, ми очікуємо, що комерційне страхування почне відчувати тиск на маржу після періоду відносно сприятливого андеррайтингового досвіду, але поки що результати залишаються високими. Лінії відповідальності отримують менше вигоди від економічної дезінфляції, враховуючи характер виплат, і є непропорційно вразливими до факторів соціальної інфляції. Таблиця 2: Коефіцієнти приросту та збитковості премій за видами діяльності, з початку року, 1П24

Джерело: S&P Global Capital IQ Pro, NAIC statutory filings, Swiss Re Institute

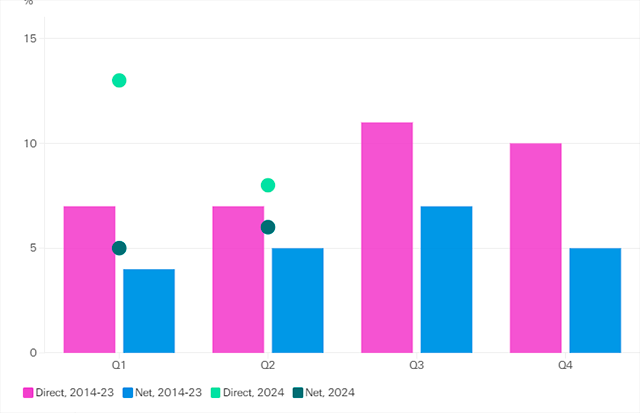

Втрати від катастрофУ 2К24 рівень катастроф був значно вищим за середній (див. Рисунок 4). У поєднанні з активним першим кварталом природні катастрофи додали понад 7 відсоткових пунктів до коефіцієнта чистих збитків у 1П24. Це менше, ніж 10 відсоткових пунктів у першому півріччі 23 року, але більше, ніж у будь-якому попередньому році, починаючи з 2011 року, надзвичайно руйнівного для торнадо.4 Велика кількість сильних конвективних штормів – зокрема, 19 подій з економічними збитками понад 1 мільярд доларів США станом на 8 серпня – продовжує тиснути на витрати на виплати страхових відшкодувань.5 Страхування власників житла несе на собі основний тягар збитків від катастроф: приблизно дві третини збитків, пов'язаних з несприятливими погодними умовами у 2 кварталі 24 року, були виплати власникам житла.6 Незважаючи на це, коефіцієнт збитковості цього виду страхування у 1 півріччі 24 року знизився на 14 відсоткових пунктів порівняно з аналогічним показником за минулий рік. Найбільшим "відомим невідомим" для прибутковості галузі цього року залишається ризик ураганів, пік якого припадає на третій квартал. Станом на початок вересня очікування активного сезону ураганів в Атлантиці ще не виправдалися. Але 28 вересня 2022 року ураган "Ян" обрушився на Флориду, спричинивши понад 50 мільярдів доларів США страхових збитків, що стало своєчасним нагадуванням про те, що сезон ураганів не закінчився, доки він не закінчився. Ми зберігаємо нашу оцінку комбінованого коефіцієнта, поки сезон ураганів триває. Рисунок 4: Збитки від катастроф як відсоток від зароблених премій на прямій та чистій основі. Історичні середні показники та 1П24

Джерело: ISO, AM Best, Swiss Re Institute

Рисунок 5: Відновлювальна вартість житлового фонду США та зароблені премії власників житла, проіндексовані, 1кв20 = 100

Джерело: S&P Capital IQ, Swiss Re Institute

Інвестиційний дохідМи очікуємо, що дохідність зросте до 3,7% у 2024 році, оскільки періодичний інвестиційний дохід продовжить зростати. Ми коригуємо наш прогноз на 2025 рік до 4,0% з 4,1%, що відображає більш низькі прогнози процентних ставок. Чистий інвестиційний дохід у розмірі 38 млрд доларів США, отриманий у першому півріччі 2014 року, був майже на 30% вищим, ніж у першому півріччі 2013 року, або приблизно на 22% вищим, якщо скоригувати на 2,1 млрд доларів США, отриманих від афілійованих операцій у першому кварталі 2014 року. Скоригована інвестиційна дохідність у першому півріччі становила трохи менше 3,7%, що є покращенням порівняно з 3,4% торік і відображає переваги вищих відсоткових ставок за всіма строками погашення. Ми очікуємо, що дохідність реінвестицій залишиться вищою за середню дохідність за цінними паперами з погашенням (див. графік 5 у додатку), хоча з кінця другого кварталу (станом на 7 вересня 2024 року) вона впала майже на 80 базисних пунктів. Наразі ми очікуємо подальшого пом'якшення політики з боку ФРС на 150 базисних пунктів до кінця 2025 року, в результаті чого верхня межа ставки по федеральних фондах залишиться на рівні 3,5%. Ми прогнозуємо дохідність 10-річних казначейських облігацій на кінець 2024 року на рівні 4,0%, а на 2025 рік – 3,8%.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||||