|

|

Обговорення / Коментарі / Коментарі

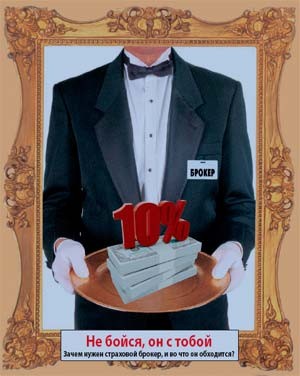

Если покупать страховку через брокера, можно получить скидку в 5–10%. Однако иногда посредники навязывают полисы далеко не лучших страховщиков и «дерут» высокие комиссионные за свои услуги. :( Так стоит ли обращаться к брокерам? Не лучше ли выбрать страховщика самостоятельно, а для анализа страхового договора пригласить юриста? «Был как–то в моей жизни такой случай. Мне нужно было срочно застраховать квартиру, которая покупалась в кредит. Выбора особого не было – в банке мне недвусмысленно намекали на то, где и за сколько я должен был застраховаться. Чтобы не срывать сделку, я быстро выбрал одну из предложенных страховых компаний, хотя ее название мне вообще ничего не говорило. На душе после этого долго скребли кошки. Уже после оформления документов узнал через знакомых о том, что страховые брокеры часто ведут так называемые «черные списки» страховщиков, которые не любят платить по страховкам либо затягивают выплаты. На следующий год я решил обратиться к одному из таких брокеров, и первое что сделал, осведомился насчет репутации навязанной мне банком компании. Ответ был неутешителен. У этого брокера были проблемы с этим страховщиком, и он подробно рассказал мне о них. Мы выбрали другую компанию из аккредитованных в банке и оформили страховку. Обошлось мне это даже дешевле, чем в прошлый раз», – рассказал «Деньгам» свою историю журналист Константин Еременко. Действительно, только страховые брокеры ведут «черные списки» страховых компаний. Ведь, по закону, они должны работать в интересах страхователя, и в случае возникновения проблем с рекомендованными страховщиками от них будут просто уходить клиенты. Само самой, брокерам такое невыгодно. К тому же многие крупные брокеры имеют полисы страхования своей профессиональной ответственности, по которым в случае профессиональной ошибки (выбора страховщика–банкрота, заключения заведомо невыгодного страхового договора и прочего) пострадавшие также могут получить компенсацию. Поэтому брокеры, по идее, должны очень тщательно относиться и к подбору страховой компании для клиента, и к анализу страхового договора. Ведь они кровно заинтересованы в том, чтобы их клиенты спали спокойно. Но так ли все на самом деле? Нелегкий выбор Увы, в Украине, где большая часть населения страхуется вынужденно (в основном при оформлении кредитов), институт брокерства пока как–то не прижился. Крупных страховых брокеров в Украине можно пересчитать по пальцам, и все они, в основном, работают с корпоративными клиентами. Обычным гражданам большинство посредников предлагают только страховки автомобиля и недвижимости и совсем редко – здоровья и жизни. В основном, на ниве «розницы» страхового рынка активно топчутся страховые агенты, для которых задача выглядит совсем иначе: продать страховку любой ценой, а не представлять и защищать интересы клиента. Но причина слабой популярности брокеров, понятно, не только в отсутствии традиций. «Брокеры не имеют финансовой возможности организовывать мощные рекламные компании, потому что мы работаем на удешевлении продукта самой страховой компании. У нас клиенты передают информацию друг другу, и новые обращаются в основном по рекомендации знакомых», – поясняет ситуацию генеральный директор страхового брокера «Олвико–Консалтинг» Владимир Олешко. Действия страхового брокера обычно вполне стандартны: сначала он предлагает клиенту перечень страховых компаний, с которыми сотрудничает (как правило, таких 10–20), и рассказывает о тех, с кем работать не стоит. Потом брокер предлагает лучший вариант страхования с учетом индивидуальных пожеланий клиента, соотношения цена–качество, близости офиса страховщика к дому и других факторов. Всю эту процедуру брокеры часто называют тендером, хотя, конечно, название это весьма условно. :) Кстати, «естественный отбор» компаний можно провести и самостоятельно. Для этого нужно зарегистрироваться на сайте брокера (на так называемой интернет–площадке по проведению тендера), указав основные параметры объекта страхования, вид страхования и свои контактные данные. Правда, пока такая возможность предоставляется только тем, кого интересует лишь страхование автомобиля или недвижимости. Выбирать на виртуальном тендере можно не более чем из 12 страховщиков :), но, надеемся, в будущем этот список все же расширится. После приема заявки клиенту высылают на электронную почту основные параметры страхового договора, и ему остается только сравнить и сделать выбор. Кстати, корреспондент «Денег» такой запрос отправил сам, однако за три дня ответа так и не получил. Ни от одной из 12 компаний. :( Экономный адвокат После выбора страховщика клиенту приходится потратиться: на покупку страховки (цена ниже рыночной, как правило, на 20%, так как брокер является для страховой компании «оптовым покупателем»), на комиссию брокера – в размере до 20% цены полиса. Как видим, высокая комиссия брокера «съедает» всю или почти всю экономию от, казалось бы, дешевой страховки. :( Однако для постоянных клиентов брокеры, как правило, делают скидки, уменьшая комиссию на 5–10%. В итоге получается, что если купить страховку за 5000 грн., то сэкономить можно от 50 до 100 грн., не больше. Зато за те же деньги можно получить помощь в выборе страховщика, анализ условий полиса и даже консалтинг при наступлении страхового случая. Да–да, так же, как и в момент подписания договора со страховой компанией, после наступления страхового события хороший брокер освобождает клиента от необходимости отстаивать свою правоту в споре со страховой компанией. Он может собрать пакет документов для выплаты, участвовать в урегулировании убытков и даже имеет право получать возмещение на свой счет (если клиент ему такое право предоставит). «Например, в случае ДТП брокер немедленно выедет на место аварии, обеспечит сбор документов, связанных с милицией и ГАИ. У нас дежурят круглосуточно машины аварийных комиссаров по всей Украине. Или другой случай: страховая компания не заплатила, тогда выплаты производит брокер за счет собственной страховки профессиональной ответственности», – обещает директор компании «Страховой брокер «Дедал» Ибрагим Габидулин. Отметим, что оплата ущерба за счет страховки ответственности самого брокера возможна только в случае необоснованного отказа в выплате, заключения заведомо невыгодного страхового договора либо банкротства самого страховщика. Плата за услуги брокера, которые связаны с наступлением страхового события, может быть включена в его комиссию либо вноситься отдельно (от 500–2500 грн. в год). Можно подумать Как видим, к существенной экономии покупка страховки через брокера не приводит. Но и к дополнительным затратам ведет только в том случае, если клиент решит переложить на брокера заботы о «выбивании» страховой выплаты. При этом стоимость представления интересов клиента в страховой компании не слишком отличается от стоимости аналогичных услуг, предоставляемых юристами. Правда, нужно учесть, что страховой посредник может быть более сведущим, чем «универсальные» юристы в вопросах урегулирования убытков, а также сбора нужных справок и документов для получения компенсации. К тому же он может заранее предупредить страхователя о том, в какой компании могут возникнуть проблемы с выплатами и какие «подводные камни» в страховке могут к этому привести. Но тут уж выбор за клиентом: кому больше доверять – юристу или брокеру. Как выбрать брокера Выбор брокера – задача не из легких. Прежде всего, нужно зайти на сайт Госфинуслуг и посмотреть, есть ли оказавшийся под рукой посредник в государственном реестре страховых брокеров Украины. Дело в том, что многие страховые агенты вводят в заблуждение клиентов, называясь брокерами, хотя на самом деле даже не являются субъектами предпринимательской деятельности. «Такие посредники понимают, что клиент становится все более грамотным, он уже знает, что брокер – независимый участник на страховом рынке и работает в интересах клиента, а не страховой компании», – объясняет причину такой «маскировки» генеральный директор Федерации страховых посредников Украины Сергей Иншаков. Страховой брокер, согласно законодательству, должен иметь свидетельство о внесении в государственный реестр брокеров, выданное Госфинуслуг, и быть зарегистрированным как юридическое лицо. Идеально, если он располагает еще и полисом страхования профессиональной ответственности, выданный крупным страховщиком. И, конечно, список компаний, с которыми он сотрудничает, должен быть внушительным. ЗА–ПРОТИВ! Друг, товарищ и брат? Стоит ли обращаться к страховым брокерам? За

Против

Итого Страховые брокеры могут быть полезными, только если предлагают страховки многих крупных страховщиков и по сниженной цене.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||||