|

|

Обговорення / Коментарі / Коментарі

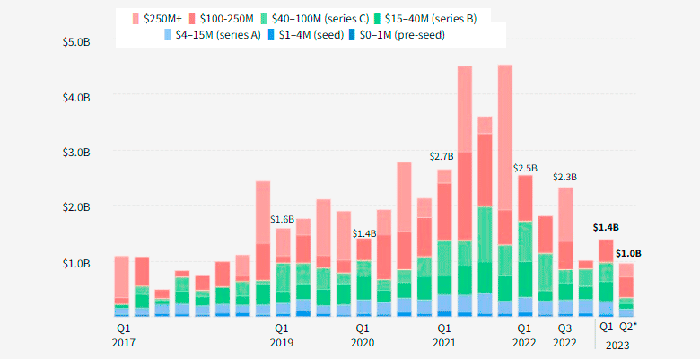

У першій половині 2023 року спостерігалося значне скорочення фінансування венчурного капіталу стартапів InsurTech сектору, досягнувши рівня 2018 року. Відповідно до звіту "The State of Global Insurtech", інвестиції в іншуртехи склали 2,4 мільярда доларів, що на 45% менше порівняно з аналогічним періодом 2022 року. Однак, незважаючи на скорочення фінансування, сіншуртех ектор все ще має ринковий потенціал у 7 трильйонів доларів. Незважаючи на нещодавній спад, трансформація іншуртех галузі має величезний потенціал для інновацій та інвестицій у найближчі роки. Зменшення фінансування в першу чергу вплинуло на зрілі стартапи в раундах серії C, які зазнали помітного падіння на 62% від свого історичного піку. З іншого боку, стартапи на початкових стадіях або в раундах серії A показали більшу стійкість зі зниженням на 29%. Ці цифри підкреслюють потенціал для зростання ринку страхових технологій, оскільки стартапи на ранніх стадіях продовжують залучати фінансування. Глобальні венчурні інвестиції в insurtech-стартапи

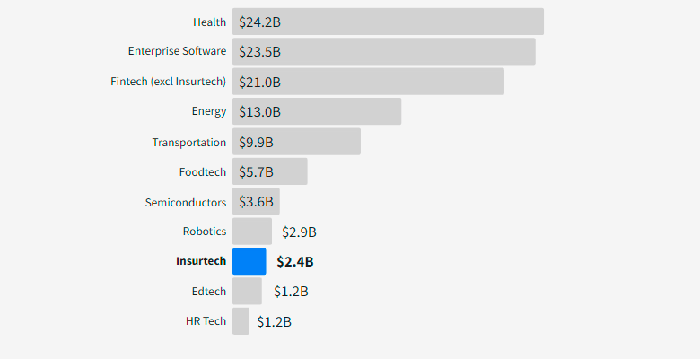

Незважаючи на те, що іншуртех представляє значні ринкові можливості, йому важко залучити інвестиції порівняно з іншими секторами, такими як продукти харчування та охорона здоров'я. Мобільність і фінансові послуги з меншими можливостями отримали фінансування в 5 і 10 разів відповідно. Крім того, у звіті наголошується на недофінансуванні сектору страхування життя порівняно з медичним страхуванням і страхуванням від нещасних випадків, які отримали більш значні інвестиції. Операційна ефективність залишається в центрі уваги гравців галузі, а стартапи сприяють інноваціям у всьому ланцюжку створення вартості. Глобальне фінансування венчурного капіталу за галузями в 1 півріччі 2023 року

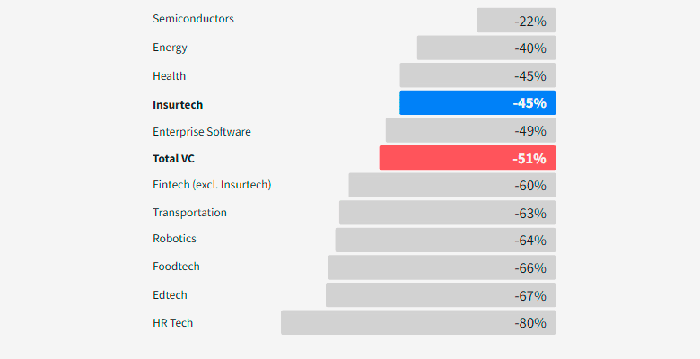

Завдяки технологічним досягненням, таким як штучний інтелект, страхові компанії оптимізують такі процеси, як автоматизація претензій, маркетинг і залучення клієнтів. Розмір ринку генеративного штучного інтелекту в страхуванні до 2032 року зросте з 346,3 мільйона доларів до 5,54 млрд доларів та зростатиме на 32,9% протягом наступного десятиліття, йдеться у звіті Beinsure Generative AI in Insurance. Страховий ринок переживає значну трансформацію завдяки експоненційному зростанню технології генеративного штучного інтелекту. Постачальники страхових послуг використовують можливості штучного інтелекту для оптимізації своїх операцій, покращення моделей оцінки ризиків і надання персоналізованого досвіду клієнтам. Революційні можливості генеративного штучного інтелекту, який генерує нову та цінну інформацію, готові змінити цей сектор промисловості. Зростання фінансування венчурного капіталу за галузями, 1 півріччя 2023 року

Нові технології, такі як генеративні інструменти штучного інтелекту, включаючи ChatGPT, пропонують нові можливості для галузі, хоча їхній конкретний вплив на процеси ще належить повністю визначити. Generative AI змінює форму страхування, покращуючи аналіз ризиків, ціноутворення та покращуючи взаємодію з клієнтами. Він використовує історичні дані для підвищення точності ціноутворення та оптимізації стратегій управління ризиками. США продовжують лідирувати в інвестиціях у страхові технології, тоді як в Азії спостерігалося найзначніше зростання зі зростанням на 58% у першій половині 2023 року порівняно з тим самим періодом у 2022 році. У Європі Британія, Німеччина та Франція залучають більшість фінансування, тоді як такі країни, як Італія, Нідерланди та Естонія, демонструють зростання раундів фінансування початкових компаній. Іспанія інвестувала в понад 40 стартапів, при цьому зростання венчурних інвестицій на ранніх стадіях склало 0,7 пункту. Незважаючи на відставання від США та Китаю за загальною вартістю компанії, де іншуртех-єдинороги становлять приблизно 100 мільярдів доларів та 28 мільярдів доларів відповідно, індустрія страхових технологій Великобританії відзначилася унікальним чином – іншуртех сектор Великобританії зріс до $21 млрд, встановивши глобальне домінування. Враховуючи чисельність населення, британський сектор страхових технологій швидко перетворився на світового лідера, демонструючи свою майстерність найвищою концентрацією страхових компаній серед великих економік. З початку 2000-х років, коли у Великобританії з'явився перший великий веб-сайт порівняння страхових послуг, сектор страхових технологій процвітав. Зараз у країні налічується близько 280 діючих іншуртехів, що забезпечує значну 10% частку ринку з приблизно 3000 іншуртех-компаній у всьому світі. Лише США з приблизно 1300 стартапами перевершують британський insurtech кластер, що робить його другим за величиною у світі. Іншуртехи Британії зазнали значного зростання, загальний розмір фінансування сягнув 2–3 мільярдів фунтів стерлінгів у 2022 році. Це значне шестикратне збільшення порівняно з оцінками 2015 року, що підкреслює швидке розширення сектора. Латиноамериканська іншуртех екосистема продемонструвала багатообіцяюче зростання в останні роки, хоча рівень фінансування ще не досяг свого піку. У першому півріччі 2023 року Латинська Америка отримала $79 млн інвестицій, тоді як регіон забезпечив $239 млн у 2022 році. Роль страхування в пом'якшенні наслідків зміни клімату та адаптації до них, а також нові ризики, такі як кіберзахист, створюють можливості для стартапів у сфері страхування. Однак галузь все ще стикається з проблемами, які потрібно вирішувати шляхом співпраці та впровадження масштабованих іншуртех рішень. Незважаючи на те, що поточна раціоналізація ринку вплинула на індустрію страхових технологій, експерти зберігають оптимізм щодо майбутнього та очікують відродження надліквідності за рахунок фондів прямих інвестицій, орієнтованих на технології.

«« Вернуться на первую страницу раздела Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

| |||||||||||||||||||||||||||||||