|

|

Обговорення / Інтерв'ю / Iнтерв'ю

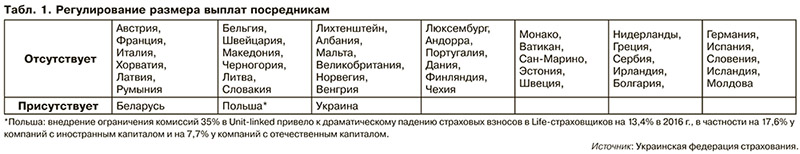

Какие изменения существенно скажутся на работе страховщиков, и чем это грозит рынку. Грубо игнорируя Закон Украины "О Регламенте Верховной Рады Украины", вопреки статье 7 Закона Украины "О ценах и ценообразовании", без каких-либо исследований в украинском правовом поле появилась норма, что превышение выплат посредникам и другим лицам за заключение договора страхования сверх установленной величины облагается корпоративным налогом в 18%. Подобная норма отсутствует где-либо в мире, в частности в Европе. Предельный размер норматива выплат посредникам непосредственно в Налоговом кодексе не установлен. Методику его расчета еще предстоит разработать Нацкомфинуслуг по согласованию с Минфином. Но уже сейчас можно утверждать, что положительными последствия этих изменений в НКУ не будут ни для рынка страховых услуг, ни для государства. "Такого не было никогда, и вот опять…"В последний раз "подарок под елочку от ВРУ" страховщики получали в конце 2010-го, когда изменениями в Налоговый кодекс была внедрена регистрация договоров перестрахования. Регистрация не привела к уменьшению схем, не добавила ничего государственному бюджету, но увеличила коррупционные явления в секторе. Норма до сих пор не отменена. В конце 2018-го история повторилась. 5 ноября в Верховной Раде были зарегистрированы изменения в Налоговый кодекс, необходимые для принятия Государственного бюджета на следующий год. Традиционно текст изменений, принятый 23 ноября 2018 г., уже коренным образом отличался от редакции первого чтения. Поправки, касавшиеся страховщиков (27-я и 122-я), не были предметом рассмотрения в первом чтении. Но в нарушение закона о регламенте ВРУ появились в табличке ко второму чтению в ночь с 22 на 23 ноября в ходе рассмотрения в комитете по вопросам налоговой и таможенной политики. Уже днем 23 ноября поправки приняли окончательно в редакции, предложенной комитетом, без обсуждения в профессиональных кругах, тщательного анализа и четких объяснений. Не понятно также, на каком опыте основываются эти изменения. Ну не додумались европейцы в своих налоговых законодательствах дать фискалам право контролировать предельные размеры выплат посредникам. Отсутствует у них этот комплекс мазохизма просить фискалов контролировать составляющие цены какой-либо услуги, к тому же если такая услуга не монопольная (см. табл. 1).

Кому выгодно?А теперь о сути нормы. Вынуждена привести всю аргументацию авторов поправок, чтобы уровень дискуссии стал понятен. Попробуем разобраться, что же происходило, какой была мотивация народных депутатов – авторов поправок. Мои размышления будут строиться на трех базовых принципах:

Если принимать во внимание эти принципы, а также учитывать реалии экономического поведения субъектов хозяйствования, то можно прийти к выводу, что не только не удастся достичь целей, поставленных авторами, но и внедрение норм приведет к прямо противоположному результату. Аргументы авторов:

Цитата: "Необходимо установить предельно допустимую величину любых выплат (вознаграждений) страховым посредникам и другим лицам за предоставленные услуги по заключению (пролонгации) договоров страхования с целью избежания недобросовестной деловой практики и увеличения доходов бюджета". Контраргументация. Из приведенной таблицы "экономическое поведение" становится очевидным, что не только бюджет получит меньше доходов и/или увеличатся затраты на подготовку новой отчетности (декларации страховщика), а также бюджет понесет дополнительные затраты на проверку вещей, не присущих Государственной фискальной службе вообще (см. табл. 2).

Кроме этого, административное регулирование подталкивает страховщиков и посредников к креативной практике отражения затрат. В итоге такой метод регуляции "зарегулирует" добропорядочные практики и будет стимулировать к избранию недобропорядочных. Аргументы авторов. Завышенный размер комиссионного вознаграждения тесно связан с обеспечением защиты прав потребителей, а именно – с обеспечением страховых выплат своевременно и в полном объеме. Контраргументация. Указанная авторами связь размера комиссионного вознаграждения со своевременностью выплат не только не очевидна, но и демонстрирует незнание авторами процесса ценообразования в страховании. Если подсчитывать цену страховых услуг теоретически (не по рыночным принципам), то теоретическая цена страховой услуги = Lossratio + Expenseratio – Investratio, где Lossratio – коэффициент убыточности страховой деятельности, Expenseratio – коэффициент затрат страховщика, Investratio – коэффициент инвестиционного дохода. Однако на практике действует рыночный закон "спрос–предложение", цена формируется согласно готовности страховщика продавать не в убыток и готовности потребителя покупать товар соответствующего качества по соответствующим ценам. Назовем это реальной ценой. Пруденционное же регулирование заключается в сравнении теоретической цены страховой услуги с реальной, по которой можно продать услугу. Если вся реальная цена меньше теоретической, то логично требовать от страховщика дополнительный регуляторный капитал, понятие о котором и требования к размерам которого заложены в законопроекте №1797-1, который авторы поправок к НКУ не могут (или не хотят) принять в целом в течение всей своей каденции. Если же реальная цена больше или равна теоретической, то нечего беспокоиться о платежеспособности страховщика. Можно было бы подумать, что авторы проявляют заботу о размере цены страхования, но нет, об этом в аргументации речь не идет. Очевидно, авторы понимают, что любое регулирование цены на конкурентном рынке, как в обязательном страховании гражданской ответственности владельцев наземных транспортных средств, неэффективно и приводит к противоположным результатам. Проиграют и добросовестные предоставители услуг, и потребители. Добросовестные предоставители услуг вынуждены отказываться от такого "бизнеса". Для потребителей услуга теряет качество, ограничивается выбор, за такую же услугу или услугу более низкого качества потребитель платит больше из-за "креативности" продавца. А в нашем случае растут затраты и страховщика, и посредника на обслуживание новой нормы Налогового кодекса (налоговая разница), что неизбежно приводит к увеличению цены (стоимости) страховой услуги и/или существенному снижению финансового результата. Аргументы авторов. Размер комиссионного вознаграждения по некоторым видам страхования сейчас достигает 40–65% от страховой премии. Это приводит к вымыванию оборотных средств страховщика, и псевдостраховые агенты и псевдоброкеры забирают себе всю экономическую выгоду. Контраргументация. Интересно в обосновании поправок было прочитать о том, что народные депутаты заботятся о "вымывании оборотных средств страховщика" и о том, что некоторые "псевдостраховые агенты и брокеры" (не знаю, кто это такие) "забирают себе всю экономическую выгоду". Неужели НКУ – это инструмент, влияющий на то, где оседает "экономическая выгода", неужели кодекс может посягать на прибыль страхового посредничества, которое и так живет немного, потому что эта инфраструктура общения с потребителем в Украине не развита, нуждается в инвестициях, как и многие другие отрасли? Но и не будем забывать, что посредники все же платят налоги. Что касается "вымывания оборотных средств", то любое списание средств с расчетного счета и на оплату труда, и на топливо для машин, и на закупку программного обеспечения является "вымыванием"... Аргументы авторов. Страховщики, уплачивающие завышенные комиссионные вознаграждения, в дальнейшем финансируют страховые выплаты из новых поступлений страховых премий, а не из сформированных страховых резервов по заключенным договорам страхования, что спустя некоторое время приводит к негативным последствиям, в частности к следующим:

Контраргументация. Напомню, что НКУ на стадии формирования таблички с поправками ко второму чтению еще не был принят, вместе с тем авторы поправок констатировали "завышенные комиссионные вознаграждения". Спрошу сейчас: если авторы знают, какой именно размер является завышенным, то почему они не определили его размер непосредственно в Налоговом кодексе? Какой размер выплат посредникам не "снижает капитализацию"? Не снижает "прибыль страховщика"? В конце концов, не приводит к "слабому спросу на страхование"? Более чем странно увидеть в аргументации к Налоговому кодексу, что норма установления предельного размера выплат посредникам (якобы) отрегулирует и капитализацию, и спрос, и прибыль, и разрушительную ценовую конкуренцию, и банкротство страховщика или невыполнение ним своих обязательств. Этот абзац аргументации не несет в себе экономического содержания, а является неким артобстрелом неэкономистов с элементами психологической манипуляции. Аргументы авторов. Ожидаемый результат увеличения налоговых поступлений от страховых компаний (налог на прибыль) за счет уменьшения затрат посредников – 15–20 млн грн по пессимистическим оценкам. Контраргументация. Конечно, как всегда, расчеты увеличения поступлений в бюджет в размере указанных 15–20 млн грн ("по пессимистическим оценкам") предоставлены не были. Эта сумма тоже носит не более чем психологический характер. По моим подсчетам, госбюджет понесет только прямых убытков в размере как минимум 15–20 млн грн, а также убытков на внедрение и сопровождение этой нормы. 15–20 млн грн – это недополучение 3-процентного налога на бизнес, который будет утрачен страховщиками. Оцениваю отказ посредников от работы на сниженных выплатах в размере около 0,5 млрд грн, при этом и недополученные доходы страховой компании, и потери бюджета только прямого характера сведут на нет и норму, и гипотетическое увеличение доходов бюджета. И потери имиджа украинского страхования для инвесторов уже неизбежны. Таким образом, цели внедрения фискального контроля в разных источниках (включая выступления должностных лиц на встречах) назывались следующие:

За фасадом таких благих намерений осталось намерение инициаторов устроить экономическую войну в части перераспределения рынка. Вместо выводовМы точно не были готовы по состоянию на конец ноября, застигнутые врасплох, провести детальный анализ международной активности по этому поводу, экспертно оценить доходы/затраты сторон, в том числе государства. Мы как профильная ассоциация вообще не были готовы к внедрению практик влияния на экономическую конкуренцию путем изменений в Налоговый кодекс Украины. Именно верховенство права, именно демократические процессы, на наш взгляд, и заключаются в последовательном наследовании процедур обсуждения. В недавно обнародованных результатах исследования о демократии Украине отвели 84-е место в группе стран с "гибридным режимом", мы же хотели бы строить развитую демократию. Демократия – это процесс диалога, в котором можно прийти к конструктивной игре с ненулевой суммой. А как раз в нашем случае вместо изменений в НКУ для защиты прав потребителей разработать действенные меры для урегулирования ситуации, усовершенствования и контроля над следующим:

Нам не дали возможности повлиять на принятие решения, но вместе с нами за бортом остались позиции как минимум Министерства экономразвития и торговли о дерегуляции, Антимонопольного комитета о влиянии на экономическую конкуренцию, Государственной регуляторной службы о расчетах и анализе регуляторного влияния. Диалога не было. И в завершение. Принять несогласованные нормы ничего не стоило. А вот отмена норм и признание ошибки обойдутся обществу в кучу денег и ресурсов, в том числе в смысле увеличения некоррупционных "налогов". Сегодня звучат мнения, что при подготовке изменений были нарушены:

Принятие нормы стало дл меня признанием государством своей слабости в области надзора и регулирования небанковских услуг. Слабости, которую нужно преодолеть. Слабости не в администрировании, здесь мы сильны, а в профессиональных суждениях, в развитии цивилизованного рынка. Не хочу, чтобы цитата эксперта-энтузиаста этих норм "рынок – дикий, вот и регулирование – дикое" касалась Украины. Вячеслав Черняховский также высказался по этой проблеме в интервью: Налог на страховку: почему страховщиков загоняют в "схемы".

«« Вернуться на первую страницу раздела |

|||||||||||||||||||||||||||||||||||

|

Адміністрація сайту не завжди поділяє думку авторів чиї статті розміщені на ресурсі.

|

||||||||||||||||||||||||||||||||||||